Bloggfærslur mánaðarins, október 2009

31.10.2009 | 14:16

Samkomulag um þjóðnýtingu staðfest

Í dag voru undirritað samkomulag um greiðslujöfnun og skuldaaðlögun án aðkomu annars samningsaðilans í þeim lánasamningum sem undir samkomulagið heyra. Er þetta bara enn eitt dæmið um þann eindregna vilja stjórnvalda að slá skjaldborg um fjármálafyrirtækin í landinu á kostnað einstaklinga og heimila í landinu. Stjórnvöld og fjármálafyrirtæki ganga ennþá út frá því að heimilin séu botnlausir sjálftökusjóðir fyrir þessa aðila. En þar skjátlast þeim. Heimilin munu ekki sætta sig við þetta. Stríðshanskanum hefur verið kastað.

Annars hef ég margoft sagt að bæði þjóðnýtingarlögin frá 23. október og margt í tillögum félagsmálaráðherra frá 30. september hafi upp á lítið nýtt að bjóða. Í nóvember 2008 voru sett lög um greiðslujöfnun, í apríl 2009 var undirritað samkomulag um að fjármálafyrirtæki biðu upp á fjölbreytt úrræði vegna greiðsluvanda einstaklinga og heimila og loks í júní var sett reglugerð um skattfrelsi afskrifta. Það eina sem þjóðnýtingarlögin gerðu var að setja þriggja ára þak á lengingu greiðslujafnaðra lána, gera þau að sjálfgefnu úrræði vegna verðtryggðra lána og veita fjármálafyrirtækjum undanþágu frá samkeppnislögum um að koma með samræmdar verklagsreglur um hvernig eignaupptakan á að fara fram. Atriðin sem snúa að greiðslujöfnuninni hefði mátt ná með viðbót við fyrra samkomulag um greiðslujöfnun. Atriðið varðandi sértæka skuldaaðlögun er náttúrulega bara skandall, þar sem það er með ólíkindum að tjónið af fjárglæfrum fjármálafyrirtækjanna eigi að lenda á einstaklingum og heimilum.

----

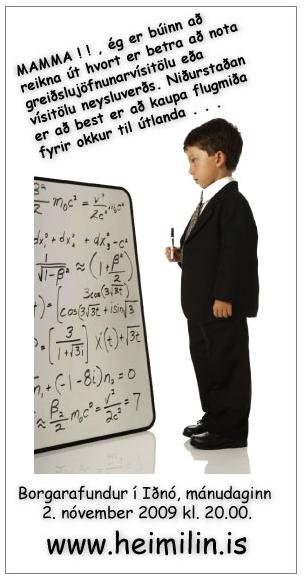

Minni síðan á opin borgarafund Hagsmunasamtaka heimilanna í Iðnó mánudaginn 2. nóvember kl. 20.00. Yfirskrift fundarins er Bjargráð eða bjarnargreiði?

|

Samningar um greiðslujöfnun og skuldaaðlögun undirritaðir |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Slóð | Facebook | Athugasemdir (32)

30.10.2009 | 20:12

Fyrirspurn mín til fulltrúa AGS um "debt relief to viable borrowers"

Í færslu í fyrrakvöld velti ég fyrir mér hvað Mark Flanagan hafi átt við, þegar hann sagði:

And finally in the debt restructuring area I just want to highlight that now we have managed to mark down loans to appropriate level in the banks' books, this has to be translated into appropriate debt relief to viable borrowers.

Eins og ég bendi á í þeirri færslu þá sendi ég Franek Rozwadowski fyrirspurn og birti hana í athugasemd við upphaflegu færslu. Svo virðist sem ekki allir hafi áttað sig á því og þess vegna vil ég birta hana aftur hér:

Mr. Franek Rozwadowski

I met with you few months ago when Hagsmunasamtök heimilanna (Association of Icelandic Homes) met with you and Edda Rós. You told that if we had any questions we could get in contact with you. So, I do have one question or issue that I need clarification of. In an interview with RUV (Icelandic television) mr. Mark Flanagan said the following thing:

„..And finally in the debt restructuring area I just want to highlight that now we have managed to mark down loans to appropriate level in the banks' books, this has to be translated into appropriate debt relief to viable borrowers.“

Could you give me a clarification of what he means with „debt relief“ and who are „viable borrowers“. At this moment I am not going to give you my explanation or understanding of these words, but would very much like to know your understanding or if you could ask mr. Flanagan what is the exact meaning of his words.

I would apprieciate if I could get your reply with in few days.

Looking forward to hearing from you soon.

Very best regards

Marinó G. Njálsson

Hagsmunasamtök heimilanna

Nú svarið lét ekki á sér standa og hér er það:

UNCLASSIFIED

Dear Marinó,

This was of course a very short statement about a situation that is quite complex. The main point is simple and clear: the markdowns make it possible to provide debt relief to borrowers--both households and firms--and this should be done. But to be clear let me elaborate on three words he used.

'Debt relief' means mainly debt forgiveness. Normally this would be partial forgiveness, not a total write-off. Payment equalization would not normally count as debt relief, though the three year limit in the recently passed law could result in some debt relief for some people.

'Appropriate' means that the debt relief should be provided only to borrowers who really need it. This is necessary because there is a limit on the total amount of debt relief that can be provided. If debt relief is given to borrowers who can manage without it there will be less available for those who really do need it. In other words, debt relief should be provided on a case by case basis.

'Viable borrowers'. As you know debt relief is needed by both households and firms. The concept of viable borrowers is more relevant to firms than to households. Viable firms would be firms that can continue functioning and creating jobs and income but need debt relief to put them back on their feet. Non-viable firms would be ones that, even after debt relief, could not survive. Obviously it only make sense to provide debt relief to viable firms.

Please don´'t hesitate to get back to me if this is not clear.

Franek

Nú ætla ég að eftirláta hverjum og einum að túlka orð Franeks og láta ekki minn skilning trufla fólk.

Bloggar | Slóð | Facebook | Athugasemdir (16)

30.10.2009 | 16:54

Flækjur greiðslujöfnunarvísitölunnar í hnotskurn - Borgarafundur í Iðnó

Bloggar | Slóð | Facebook | Athugasemdir (0)

30.10.2009 | 12:18

Skjaldborg um fjármálafyrirtæki - Aðkoma neytenda engin!

Já, við neytendur eigum bara að taka því sem að okkur er rétt. Takið eftir:

Stjórnvöld hafa gert samning við fjármálafyrirtæki, lífeyrissjóði og Íbúðalánasjóð um úrræði vegna skuldavanda einstaklinga og heimila og framkvæmd þeirra.

Hvenær hefur það tíðkast, að hinn brotlegi ákveði refsingu sína? Í þessu tilfelli er ekki um refsingu að ræða. Miðað við drög, sem ég hef séð að vísu frá 12. október, þá er verið að leggja grunn að allsherjar eignaupptöku. Ekki er á nokkurn hátt viðurkennt að fjármálafyrirtækin og lífeyrissjóðirnir hafi farið langt út fyrir öll siðferðisgildi í viðskiptum og stuðlað með háttsemi sinni að hruni efnahagslífsins og stökkbreytingu á lánum einstaklinga og heimila.

Hvenær varð félagsmálaráðherra að sérlegum samningamanni neytenda um betri rétt? Hann hefur ítrekað hunsað vilja samtaka neytenda að fá að koma að borðinu. Hann vissulega fékk okkur hjá Hagsmunasamtökum heimilanna á fund til sín og hinn svo kallaða Ákallshóp, en það er ekkert í nýsettum lögum sem ber hinn minnsta vott um að hann hafi hlustað á þessa aðila. Ekkert! Ekki á ég von á að þessi boðaði samningur breyti þar nokkru.

Ég held að félagsmálaráðherra væri nær að hafa samskipti við fólkið í landinu, þ.e. lántakendur, en að smjaðra fyrir lánveitendum. Höfum í huga að það var óábyrg hegðun fjármálafyrirtækja sem ollu þeirri stökkbreytingu skulda einstaklinga og heimila sem við erum að kljást við. Og nú á að verðlauna þau fyrir þessa óábyrgu hegðun með því að færa þeim eignir landsmanna á silfurfati og það sem meira er, stóran hluta atvinnutekna næstu árin.

Það verða engir samningar gildir nema með aðkomu og samþykki hagsmunaaðila lántakenda. Við erum þolendur í þessu máli og sátt verður ekki nema við, þolendurnir, samþykkjum samninginn. Annars er hann ekki pappírsins virði. Ég hafna alfarið því að slegin sé skjaldborg um fjármálafyrirtækin í landinu á kostnað einstaklinga og heimila.

|

Samið um úrræði vegna skuldavanda |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Slóð | Facebook | Athugasemdir (5)

28.10.2009 | 23:53

Hvað þýðir "debt relief to viable borrowers"?

Í kvöldfréttum Sjónvarps var stutt viðtal við Mark Flanagan hjá AGS. Þar fagnar hann ýmsum áföngum sem hafa náðst. M.a. fagnar hann því að náðst hafi samkomulag við kröfuhafa bankanna. Svo segir hann:

And finally in the debt restructuring area I just want to highlight that now we have managed to mark down loans to appropriate level in the banks' books, this has to be translated into appropriate debt relief to viable borrowers.

Þetta var þýtt sem hér segir:

Hvað skuldbreytingar varðar vil ég leggja áherslu á að nú þegar tekist hefur að lækka lánsfjárhæðir niður í hæfilegt hlutfall í bókhaldi bankanna verður það að skila sér til lánþega sem lækkun skulda eða greiðslubyrði.

Ég vek sérstaka athygli á feitletruðu orðunum. Þarna tapast heilmikið í þýðingunni. Mark segir ekki "skila sér til lánþega sem lækkun skulda eða greiðslubyrði". Hann segir:

..skila sér til lífvænlegra lántakenda með lækkun skulda.

Þessi orð eru sem töluð úr mínum munni. Hann er ekki að mæla með leið ríkisstjórnarinnar og bankanna að afskrifa eingöngu lán sem eru töpuð. Nei, ég get ekki skilið orð hans öðruvísi en, að lækka eigi skuldir lífvænlegra lántakenda, þ.e. þeirra sem eru í erfiðri stöðu og létta þarf undir svo þeir geti haldið áfram að lifa lífinu. Það eigi því að ganga mun lengra en ríkisstjórnin er að mælast fyrir um og létt undir með skuldsettum aðilum, þó svo að skuldir séu ekki umfram eignir.

Ég hef sent Franek Rozwadowski, fulltrúa AGS hér á landi, tölvupóst, þar sem ég óska eftir nánari skýringu á orðum Marks Flanagans og hlakka ég til að heyra hvað hann hefur að segja. Kæmi mér verulega á óvart, ef hún væri fjarri mínum skilningi.

Bloggar | Slóð | Facebook | Athugasemdir (23)

28.10.2009 | 12:39

Verðbólguhraðinn eykst í 14,5%

Þessar verðbólgutölur eru vægast sagt áfall. Að hækkun vísitölu neysluverðs hafi hækkað um 1,14% á milli mánaða samanborið við 0,78% hækkun milli ágúst og september eru hræðileg tíðindi. Þetta mun stefna í voða möguleikum á að stýrivextir lækki, hvað þá niður fyrir 10%.

1,14% hækkun milli mánaða þýðir að verðbólguhraðinn, þ.e. eins mánaðar verðbólga yfirfærð á 12 mánuði, er kominn í 14,5%. Þetta mældist 9,8% í september, 6,2% í ágúst og 2,4% í júlí. Vissulega lækkar 12 mánaða verðbólga talsvert, en horfurnar næstu mánuði benda ekki til að verðbólga í lok árs verði komin niður fyrir 6%.

Áttu þessar tölur að koma á óvart? Að sumu leiti, en öðru ekki. T.d. er vitað að vísitala framleiðslukostnaðar hefur hækkað mikið undanfarna mánuði og stór stökk varð í október. Slíkt fer út í verðlagið, eins og sést á því að innlendar vörur án búvara og grænmetis hafa hækkað sem nemur tæp 37% á ársvísu milli mánaða. (Hækkun milli mánaða er 2,65% og það hafið í 12 veldi gefur 36,89%.) Líklegasta skýringin er að menn sem hafa reynt eftir bestu getu að halda aftur af hækkunum vegna, en nú er bara þrekið þorrið.

Eitt er það sem ég vil taka upp hér og fá umræðu um. Það er hvernig hækkanir eiga það til að vega þyngra í vísitölumælingu en lækkanir. Tökum sem dæmi liðinn húsnæði, hiti og reiknuð húsaleiga. Hvernig stendur á því að áhrif þessa liðar á vísitöluna sýnir fylgni við hækkun liðarins, þ.e. þegar hækkun á íbúðaverði er mest, þá vegur þessi liður (án tillits til hækkunarinnar) mest, og þegar verð lækkar, þá minnkar vægi hans? Þetta atriði þýðir að hækkun fermetraverðs úr 200 þús. kr. í 300 þús. kr. veldur meiri hækkun á vísitölunni, en lækkun sem síðar verður úr 300 þús. kr. á fermetrann niður í 200 þús. kr. Hafi þetta átt sér stað, olli fyrr atriðið segjum sem dæmi 50 punkta hækkun á vísitölunni, en hið síðara veldur bara 30 punkta lækkun. Þannig að þó svo að verðið sé orðið það sama, þá verða 20 punktar eftir í verðbólgumælingunni. Meira um þetta síðar.

|

Tólf mánaða verðbólga tæp 10% |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Slóð | Facebook | Athugasemdir (4)

27.10.2009 | 22:19

Greiðslujöfnun bara ákjósleg í neikvæðu efnahagsástandi

Efni þessarar færslu er samantekt sem ég gerði og afhent var félags- og tryggingamálanefnd Alþingis þriðjudaginn 20. október sl. Hún lýsir útreikningum mínum á áhrifum greiðslujöfnunar á verðtryggt lán.

Greiðslujöfnunarvísitala - útreikningur á áhrifum

Greiðslujöfnun verðtryggðra lána

Útreikningur á greiðslujöfnun verðtryggðra lána er í sjálfu sér frekar einfaldur, en það er forsendurnar og lengd lánstímans sem gera niðurstöðurnar ruglingslegar. Breyturnar eru nokkrar og getur hver og ein haft veruleg áhrif á niðurstöðurnar.

Hér fyrir neðan eru birtar niðurstöður skoðunar á þróun lána sem hafa verið greiðslujöfnuð. Eftirfarandi breytur hafa áhrif á útkomuna:

- Lánsupphæð: Hún segir fyrst og fremst til um hve há afskrift verður, ef einhver, að lokinni þriggja ára framlengingu lánstíma. Breyting á upphæð virkar hlutfallslega eins á afskrift.

- Vextir: Hverjir vextirnir eru ofan á verðtryggingu hefur áhrif á þróun höfuðstóls og eftirstöðva lánsins og ákvarðar því hve mikið safnast inn í hinn svo kallaða biðreikning.

- Verðbólga/vísitala neysluverð: Þróun vísitölu neysluverðs (VNV) hefur mikil áhrif á þróun höfuðstóls lánsins og þar með eftirstöðvanna. Mismunurinn á breytingu á VNV og breytingu á greiðslujöfnunarvísitölu á hverjum tíma skiptir líka miklu máli varðandi það hvort og þá hve hratt gengur á eftirstöðvar lánsins.

- Greiðslujöfnunarvísitala: Þróun greiðslujöfnunarvísitölu samanborið við þróun vísitölu neysluverðs ræður því alfarið hvort verið er að greiða lánið niður eða ennþá er að bætast á biðreikninginn svo kallaða.

- Lánstími og það sem eftir er af lánstíma: Lengd lánsins skiptir miklu máli, en meira máli skiptir hve lengi á eftir að greiða af láninu. Því lengri sem upphaflegi lánstíminn er, því lengra getur verið eftir af lánstímanum.

Framkvæmdir voru útreikningar, þar sem leikið var með tvö síðast nefndu atriðin, en hinum haldið föstum. Notuð voru eftirfarandi inntaksgögn:

- Lánsupphæð: Miðað er við 10 m.kr. lán í upphafi

- Vextir: Fastir 5,10% árlegir vextir

- Verðbólga: 4,0% verðbólga á ári allan tímann.

- Greiðslujöfnunarvísitala: Skoðuð voru áhrif þess að greiðslujöfnunarvísitalan hækki um 4,0% á ári, 4,5%, 5,0%, 5,5% og 6,0%.

- Lengd lánstíma: Skoðuð voru lán til 20, 25 , 30 og 40 ára.

- Árafjöldi eftir af lánstíma: Skoðuð voru áhrif þess að skipta yfir í greiðslujöfnunarvísitölu þegar 1, 5, 10, 15, 20, 25, 30 eða 35 ár eru eftir af lánstíma. Lán geta að sjálfsögðu ekki tekið breytingu nema innan upphaflegs lánstíma, þ.e. 20 ára lán geta því eingöngu tekið breytingum þegar 1, 5, 10 eða 15 ár eru eftir af lánstíma, fyrir 25 ára lánin bætist við að 20 ár séu eftir af lánstíma, fyrir 30 ára lánin bætast 25 ár og 40 ára lánin geta breyst á öllum tímapunktum sem notaðir eru. Vissulega væri hægt að reikna þetta út fyrir annan árafjölda sem er eftir og gæfi það aðra niðurstöðu.

- Lækkun á greiðslubyrði 1. nóvember 2009: Gert er ráð fyrir að fyrsta greiðsla eftir að greiðslujöfnun er tekin upp sé 13% lægri en mánaðarlega greiðslan hefi orðið án greiðslujöfnunar. Er þetta í samræmi við upplýsingar sem félagsmálaráðherra hefur gefið.

Útreikningarnir voru framkvæmdir í excel-skjali og geta því verið háðir þeim takmörkunum sem reikniformúlur í excel lúta.

Með meiri vinnu væri hægt að setja inn flóknari þróun vísitölu neysluverðs og skrá inn nákvæmari þróun höfuðstóls frá útgáfudegi láns, þar til skipt er yfir í greiðslujöfnunarvísitölu. Ákveðið var að gera það ekki að þessu sinni.

Við útreikninga á þróun eftirstöðva verðtryggða lánsins er miðað við að um jafngreiðslulán sé að ræða, þ.e. raunvirði mánaðarlegrar greiðslu sé alltaf hið sama. Til einföldunar er gert ráð fyrir að breyting á vísitölu neysluverðs milli mánaða sé 1/12 árlegri breytingu, en það gefur lítillega meiri hækkun höfuðstólsins. Verðbætur á höfuðstólinn eru reiknaðar út og bætt á höfuðstólinn áður en vextir tímabilsins eru reiknaðir út. Er það í samræmi við lög. Greiðsla er alltaf fyrst látin ganga upp í vexti og síðan höfuðstól. Dugi útreiknuð greiðsla ekki fyrir greiðslu vaxta og verðbættrar höfuðstólsafborgun, þá leggst mismunurinn ofan á eftirstöðvar lánsins.

Taflan fyrir neðan sýnir niðurstöður útreikninganna. Hafa skal í huga, að hækkun vísitölu neysluverðs fram að breytingunni yfir í greiðslujöfnunarvísitölu er einnig fest í 4%, enda væri það gríðarleg vinna að reikna allt út samkvæmt raunverulegri þróun vísitölu neysluverðs aftur í tímann. Þetta skekkir að einhverju leiti útreikning á upphæð afskrifta, en annað ætti ekki að breytast.

Greiðslujöfnun samanborið við verðtryggingu

Árleg hækkun greiðslujöfnunarvísitölu | |||||

Ár eftir | 4,0% | 4,5% | 5,0% | 5,5% | 6,0% |

35 | Afskr. 44,8 m. | Afskr. 20,4 m | + 1 ár 6 mán. | - 3 ár 6 mán. | - 6 ár 11 mán. |

30 | Afskr. 30,2 m | Afskr. 13,7 m. | + 1 ár 11 mán. | - 1 ár 9 mán. | - 4 ár 5 mán. |

25 | Afskr. 14,0 -18,8 m. | Afskr. 6,1 - 8,2 m | + 2 ár 2 mán. | - 3 mán. | - 2 ár 3 mán. |

20 | Afskr. 6,7 - 10,1 m | Afskr. 2,4 - 3,6 m | + 2 ár 1 mán. | + 5 mán. | - 11 mán. |

15 | Afskr. 2,1 - 3,4 m | + 3 ár | + 1 ár 10 mán. | + 11 mán. | + 1 mán. |

10 | + 2 ár 5 mán. | + 1 ár 11 mán. | + 1 ár 5 mán. | + 1 ár | + 7 mán. |

5 | + 1 ár 2 mán. | + 1 ár | + 10 mán. | + 9 mán. | + 8 mán. |

1 | + 2 mán. | + 2 mán. | + 2 mán. | + 2 mán. | + 2 mán. |

Ef lesið er út úr sérmerktu línunni í töflunni, þá fáum við, að séu 10 ár eftir af lánstímanum og greiðslujöfnunarvísitalan fylgir vísitölu neysluverð, þ.e. er 4,0%, þá bætast 2 ár og 5 mánuðir við lánstímann, en lánið greiðist upp á þeim tíma. Þetta styttist í 1 ár og 11 mánuði hækki greiðslujöfnunarvísitala um 4,5% og lækkar svo niður í 7 mánuði, ef árleg hækkun greiðslujöfnunarvísitölu er 6,0% eða 2,0 prósentustig umfram hækkun vísitölu neysluverðs.

Miðað við þetta skiptir öllu hver þróun greiðslujöfnunarvísitölu verður samanborið við vísitölu neysluverðs. Ef þróun næstu 20 ára verður eitthvað í líkingu við þróun síðust 20 ára, þá má búast við að launavísitala hækki um 1,5 – 2,0% á ári umfram hækkun vísitölu neysluverð. Vissulega er varasamt að ganga út frá því að þróun í fortíð segi til um þróun í framtíð, en sagan er það eina sem við höfum. Auk þess hefur orðið mjög skörp kaupmáttarlækkun á þessu ári og búist er við jafnvel skarpari lækkun á næsta ári. Reikna má með því að launþegar muni vilja endurheimta þennan glataða kaupmátt eins fljótt og auðið er. Því er allt sem bendir til að greiðslujöfnunarvísitalan muni hækka umtalsvert meira á komandi árum en vísitala neysluverðs.

|

Greiðslujöfnunarleið ekki alltaf ákjósanleg |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Slóð | Facebook | Athugasemdir (4)

27.10.2009 | 12:38

Mörgum starfsmönnum fjármálafyrirtækja nóg boðið

Mér berast stundum nafnlausar ábendingar innan úr bankakerfinu. Þessa dagana rignir þeim yfir mig, vegna þess að fólki þar er nóg boðið. Starfsfólk bankanna skilur ekki margar af þeim ákvörðunum sem hafa verið teknar. Það á jafnvel erfitt með að vinna eftir þeim. Því finnst helvíti hart (afsakið orðbragðið) að þurfa að ganga að eignum viðskiptavina sinna til margra ára vitandi að þessir viðskiptavinir gerðu stundum ekkert annað en að fylgja ráðgjöf bankans. Ef það neitar eða er með efasemdir, þá eru viðkomandi sakaðir um að vera ekki hluti af heildinni, sé að eyðileggja liðsandann eða að það sé efst á lista yfir þá sem er ekki þörf fyrir. Þetta eru allt raunveruleg dæmi! Það er allt gert til að koma í veg fyrir að fólk láti samviskuna ráða.

Um daginn var gengið um ganga tiltekins fjármálafyrirtækis og allir starfsmenn spurðir að því hvort þeir hefðu verið að blaðra í Hagsmunasamtök heimilanna. Ég spyr bara: Hvað er í gangi? Reynt er að þagga niður í fólki sem hefur efasemdir um afstöðu fyrirtækisins, sem það vinnur hjá, eða veit að innanhússkoðun er ekki sú sama og hin opinbera, og kemur slíku á framfæri. Ég hélt að sett hefðu verið lög til að vernda uppljóstrara í tengslum við bankahrunið. Hruninu er ekkert lokið og uppljóstrara njóta því verndar laganna. En líklegast er þörf á almennum lögum um vernd uppljóstrara. Á ensku heita þessir aðilar "whistle blowers". Svo merkilegt sem það er, þá er til staðall/leiðbeiningar um hvernig tryggja skal leynd uppljóstrara. Þetta vill svo til að er einn af þeim stöðlum sem ég veiti ráðgjöf um í mínu starfi.

Áður en fólk í yfirmannastöðum í fjármálafyrirtækjum fer að æsa sig of mikið yfir þessu, þá er rétt að hafa í huga að vinur er sá sem til vamms segir. Ég skora á öll fjármálafyrirtæki að koma sér upp reglum sem er ætlað að vernda uppljóstrara. Þetta eru ekki enn einar óþarfa reglurnar. Menn munu ekki sjá eftir því að koma þessum málum í réttan farveg.

Bloggar | Breytt 28.10.2009 kl. 10:50 | Slóð | Facebook | Athugasemdir (9)

27.10.2009 | 11:32

Nýtt "kostaboð" Íslandsbanka

Íslandsbanki spilar út nýju spili. Bankinn ætlar að lækka stökkbreyttan höfuðstól gengistryggðra lána, sem vafi leikur á að sé löglegur, um heil 23% en í staðinn ætla þeir að hækka vexti um 7% strax og svo sjáum við til. Til að láta þetta nú líta vel út, þá er bent á að mánaðarleg greiðsla lækki úr 86.000 kr. í 54.000 kr.

Skoðum þetta boð Íslandsbanka aðeins betur, eins og það er birt á vefsvæði bankans. Bankinn tekur dæmi um 2,5 m.kr. bílalán í ótilgreindri mynt sem var tekið í nóvember 2007 til 84 mánaða. Sagt er að lánið standi núna í 4,6 m.kr. og greiðslubyrði sé 86 þús. kr. Næst er fullyrt að eftir leiðréttingu lækki höfuðstóllinn í um það bil 3,5 m.kr. og greiðslubyrði lánsins verði 54 þús. kr. miðað við að lánið verði lengt um 3 ár.

Það er ekki nokkur leið að sannreyna þessa útreikninga Íslandsbanka, þar sem nokkrar grunnforsendur vantar. Ekki er nefnt hvaða mynt er notuð til viðmiðunar. Lántökudagur skiptir líka máli, þar sem gengisbreytingar í nóvember 2007 voru nokkrar. Japanska jenið flökti t.d. milli 0,5128 og 0,5814, en þetta nemur um 16,1% eða álíka mikið og í mars 2008. Hvað þýðir "miðað við ákveðið gengi í lok september 2008"? Af hverju er ekki hægt að nefna bara tiltekna dagsetningu eða hvert gengisviðmiðið er? Ef við skoðum 29. og 30. september, þá er talsverður munur á þessum dögum með krónuna mun sterkari þann 29. og 26. september, föstudaginn á undan, er munurinn aftur mjög mikill. Mér finnst líklegast að verið sé að miða við 29. september 2008 út frá breytingu á gengisvísitölunni, en af hverju er það ekki bara sagt. (Hafa skal í huga, að breytingin á jenum og frönkum er búin að vera meiri en breytingin á gengisvísitölunni á þessum tíma.) Svo má spyrja sig: Af hverju er sú dagsetning valin sem notuð er? Loks er ekki nefnt hvort óverðtryggða lánið er jafngreiðslulán eða með jöfnum afborgunum.

Áður en fólk hleypur til fer að breyta lánunum sínum, þá þarf það að fá nánari upplýsingar. Það þarf að sjá útreikninga frá bankanum á mismunandi leiðum. Það þarf að skýringar á mismuninum og hvaða áhrif hann hefur. Hver er heildargreiðslubyrðin eftir hverri leið fyrir sig og greiðsludreifing. Fá þarf upplýsingar um hvaða gengisbreytingar bankinn sér fyrir sér að verði á lánstímanum og hvernig það hefur áhrif á greiðslujafnað lán. Einnig hvernig bankinn sér fyrir sér þróun óverðtryggðra vaxta.

Það getur vel verið að tilboð Íslandsbanka sé kostaboð, en það vantar einfaldlega allt of mikið af upplýsingum til að hægt sé að skera úr um það. Mín tilfinning er að fólk eigi að ganga hægt um gleðinnar dyr.

Bloggar | Slóð | Facebook | Athugasemdir (6)

26.10.2009 | 23:53

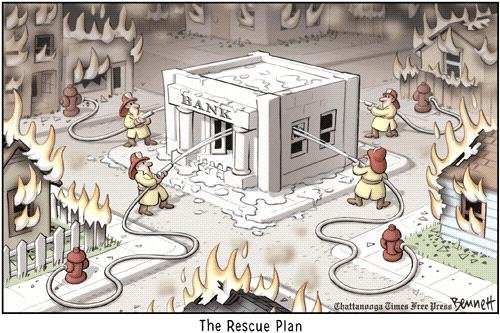

Stjórnvöld enn að bjarga bönkunum á kostnað heimilanna

Í mars kvartaði ég undan því í færslu hér, að áherslur stjórnvalda væru rangar. Allt snerist um að bjarga bönkunum á kostnað heimilanna. Nú er stóri dómur stjórnvalda kominn. "Björgunaraðgerðir" í þágu einstaklinga og heimila hafa verið samþykktar sem lög frá Alþingi. Mér sýnist fátt hafa breyst frá því í mars og sé aðgerðum best lýst eins og sýnt er hér fyrir neðan:

Það er sorglegt til þess að hugsa, að á þeim tæpum 13 mánuðum sem eru frá hruni bankanna og 20 frá falli krónunnar, þá hafa markmið stjórnvalda bara verið að tryggja að heimilin geti staðið í skilum. Það er engin viðurkenning á óréttlætinu. Það er engin viðurkenning á forsendubrestinum og þess síður er gerð krafa til bankanna að þeir bæti almenningi og ríkissjóði þann skaða sem hlaust af háttsemi þeirra. Gunguskapur stjórnvalda gagnvart bönkunum er ótrúlegur.

Ég veit að AGS setti það sem skilyrði, að ekki mætti grípa til almennra aðgerða til lækkunar lána almennings sem væru á kostnað kröfuhafa. Málið er að kröfuhafar hafa samþykkt gríðarlegar eftirgjafir skulda gömlu bankanna. Í febrúar var áætlað að slík eftirgjöf næmi um 2.800 milljörðum. Mér vitanlega hefur sú tala ekkert breyst. Nú síðast heyrði ég, að lánasöfn Landsbankans væru færð yfir í NBI (nýja afsprengi hans) með 50% afslætti hið minnsta. Vissulega eru þetta öll lán, en ég hef líka heyrt að gengistryggð lán heimilanna fari á milli með minnst 40% afslætti og verðtryggð með minnst 20% afslætti. Hvað varðar hina banka eru málin flóknari.

Flækjan varðandi húsnæðislán Glitnis og Kaupþings er vegna þess, að þessir aðilar veðsettu þau í endurhverfum viðskiptum við Seðlabanka Íslands, eins og ég skýrði út í færslu hér á föstudaginn. Mig langar að endurtaka hluta af því sem ég sagði þá:

Stór hluti fasteignalán Kaupþings (þ.e. bankans sem hrundi 9. október 2008) og Glitnis mun í raun vera í eigu Seðlabanka Íslands, en þar voru þau sett að veði í endurhverfum viðskiptum. Verðmæti lánanna hjá Seðlabankanum nemur 50% af bókfærðu verðmæti þeirra á þeim degi sem þau voru lögð að veði. Þar sem þetta var að mestu gert á vormánuðum og sumarið 2008, þá má reikna með að verðmæti gengistryggðu lánanna sé hjá Seðlabankanum á um 33% af því sem nýju bankarnir eru að krefja fólk um. Já, 33%. Ástæðan fyrir því er að frá 2. maí 2008 til 1. september 2008 sveiflaðist gengisvísitala milli 146 og 168 með meðalgildi 156. Það þýðir að verðmæti lánanna hjá Seðlabankanum miðar við gengisvísitölu 78 sem er 33% af gengisvísitölu dagsins í dag. Og verðtryggðu lánin voru sumarið 2008 um 14% verð minni en núna og síðan tökum við 50% af og endum með innan við 45% af núverandi upphæð lánsins.

Það er alveg ljóst að bankarnir þrír hafa mikið svigrúm til niðurfærslu höfuðstóls lánanna, án þess að breyta lánunum að öðru leiti. Byr, SPRON og Frjálsi fjárfestingabankinn eru líka komin í þá stöðu, að það er betra fyrir þessi fyrirtæki að koma til móts við lántakendur. Byr, Íslandsbanki, Nýja Kaupþing og NBI eru í þeirri merkilegu stöðu að vera í hálfgerðu stríði við viðskiptavini sína. Gleyma þessir aðilar því að þeir eru ekkert án viðskiptavinanna?

En málið núna er hvernig stjórnvöld eru að beita Alþingi fyrir sér til að valta yfir almenning. Kjósendur. Lögin sem samþykkt voru á föstudaginn eru svo vitlaus, að ég er gáttaður. Er öllu hleypt í gegnum þingið? Hvað lá svona mikið á? Félagsmálaráðherra sagði að ná yrði mánaðarmótunum svo þetta tæki gildi frá og með 1. nóvember. Svo kemur í ljós að þetta tekur ekki gildi fyrr en 1. desember. Hefði ekki mátt slaka aðeins á og taka meiri tíma í umræður í nefndinni og taka þetta fyrir á þingi, þegar allir þingmenn gátu verið á staðnum. Það var vitað af þeirri jarðarför, sem þingmenn voru viðstaddir, með nokkur daga fyrirvara. Nei, þessu var þröngvað í geng. Því miður, þá verð ég að segja að Alþingi setti niður í mínum huga. Það var sorglegt, að Alþingi skuli hafa kosið að taka málstað þeirra sem settu þjóðina á hausinn en ekki almennings. Gleymum því ekki, að allt sem Alþingi í raun gerði var að setja 3 ára þak á lengingu lána og að leiða í lög leyfi til fjármálafyrirtækja til að samræma upptöku á eignum almennings. Alþingi samþykkti þjóðnýtingu í þágu einkafyrirtækja!

Bloggar | Slóð | Facebook | Athugasemdir (8)

Heimsóknir

Flettingar

- Í dag (4.7.): 0

- Sl. sólarhring: 6

- Sl. viku: 40

- Frá upphafi: 0

Annað

- Innlit í dag: 0

- Innlit sl. viku: 39

- Gestir í dag: 0

- IP-tölur í dag: 0

Uppfært á 3 mín. fresti.

Skýringar

Eldri færslur

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

Tenglar

Upplýsingaöryggi og persónuvernd

- Betri ákvörðun ráðgjafarþjónusta Marinós G. Njálssonar

- CISA, CISM, COBIT, Val IT

- Staðlaráð Íslands

- Heimasíða Persónuverndar

Hagsmunabarátta

- Hagsmunasamtök heimilanna

- Hugmyndir að úrræðum fyrir almenning

- Færa þarf höfuðstól lánanna niður

- Fólk þarf leið út úr fjárhagsvandanum

- Innlegg í naflaskoðun og endurreisn

- Er raunhæft að afnema verðtrygginguna eða setja henni skorður?

- Aðgerðaráætlun fyrir Ísland

- Hinn almenni borgari á að blæða

- Leið ríkisstjórnarinnar er röng

- Innantómar aðgerðir til stuðnings heimilunum

- Tillögur talsmanns neytenda

- Á hverju munu Íslendingar lifa?

- Verðbólga sem hefði geta orðið

- Aðgerða þörf strax - Tillaga að aðgerðahópum

- Mikilvægast að varðveita störfin

- Hvar setjum við varnarlínuna?

- 385 milljarða til bankanna og reikningurinn til heimilanna

- 2009 gengið í garð, ár endurreisnar, en hvernig endurreisn viljum við?

- Jöklabréf, erlend lán og vaxtaskiptasamningar

Færsluflokkar

- Áhættustjórnun

- Bloggar

- Dægurmál

- Efnahagsmál

- Endurreisn

- Ferðalög

- Ferðaþjónusta

- Heimspeki

- HRUNIÐ

- Icesave

- Íbúðalánasjóður

- Íþróttir

- Lánamál

- Leiðsögn

- Lífeyrissjóðir

- Lífspeki

- Menning og listir

- Menntun og skóli

- Neytendavernd

- Persónuvernd

- Skuldamál heimilanna

- Snjóhengjur

- Stjórnmál og samfélag

- Trúmál og siðferði

- Tölvur og tækni

- Umhverfismál

- Upplýsingaöryggi

- Utanríkismál/alþjóðamál

- Viðskipti og fjármál

- Vinir og fjölskylda

- Vísindi og fræði