Bloggfęrslur mįnašarins, september 2014

20.9.2014 | 18:05

Undanfari hrunsins

17. september voru 6 įr frį falli Lehman Brothers. Sumir fyrrverandi stjórnendur Kaupžings, Glitnis og Landsbanka Ķslands hafa kennt falli Lehman Brothers um hruniš į Ķslandi. Ég held hins vegar aš engum öšru dettur ķ hug aš lķta til śtlanda eftir höfušįstęšu falls ķslensku bankanna.

Fyrir žį sem eru bśnir aš gleyma, eru mögulega bśnir aš gleyma, enda langt um lišiš (eša žannig), žį langar mig aš rifja upp nokkra hluti sem koma fram į einhverjum af žeim 1400 blašsķšum sem skżrsla rannsóknarnefndar Alžingis varš aš lokum ķ prentušu formi. Mķn skošun hefur alltaf veriš, aš megin sökin į hruninu liggi hjį vanhęfum stjórnendum og eigendum bankanna. Einstaklingum sem héldu aš rekstur banka snerist um aš vera "snilli", taka įhęttu, leika sér meš fé annarra, blekkja, svindla, snišganga lög, segja rangt frį, fegra bókhald og vķkja sér undan įbyrgš. (Bętiš viš ef ég hef gleymt einhverju.) Żmsar įstęšur liggja hjį öšrum, en endanleg įbyrgš į rekstri bankanna og falli žeirra liggur hjį hópi innan viš 30 einstaklinga.

Tökum žetta liš fyrir liš:

"Snillarnir": Ja, žeir voru svo miklir snillingar aš į fimm įrum byggšu žeir upp banka sem óx žeim upp yfir höfuš og féll meš braki og brestum. Į žessum tķma tókst žeim aš einkavęša hagnaš žessara banka og žjóšnżta tapiš. Bakreikningurinn sem almenningur fékk er ekki undir 1.500 milljöršum króna. Hagnašurinn sem žeim tókst aš koma undan var óhugnanlegur, žó enginn viti žaš meš vissu.

Įhętta: Allir ęšstu menn bankanna hafa višurkennt aš bankarnir hafi veriš įhęttusęknir, en žaš sem meira var, aš žeir voru nįnast gjörsamlega fyrirhyggjulausir. Ég ętla aš gefa Kaupžingi og Glitni prik fyrir aš hafa innlįnssöfnun sķna ķ erlendum dótturfélögum og Landsbankanum fyrir aš hafa fariš aš staš meš innlįnssöfnunina ķ Englandi. En žar meš eru upptalin žau atriši sem ég get tališ til fyrirhyggju. Landsbankamenn vissu hins vegar ekki hvenęr įtti aš hętta og žaš vegur margfalt į mķnushlišina. Allir bankarnir tóku fordęmalausa og glępsamlega įhęttu ķ śtlįnum til eignalausra eignarhaldsfélaga, flestra ķ eigu stęrstu eigenda bankanna (žó mörg hafi ekki haft neinn skilgreindan eiganda eša nįnast įttu sig sjįlf). Sama hvert er litiš, allt gekk śt į aš taka óafsakanlega įhęttu, eins og einstaklingur sem setur allt undir į einn lit ķ rśllettu. Stundum unnu žeir, en ansi oft fór illa. Žegar illa fór, žį var lagt tvöfalt undir nęst, ķ stašinn fyrir aš taka nokkur skref til baka. Śtlįn bankanna til eignarlausra (og aš žvķ virtist, eigendalausra) eignarhaldsfélaga er nįttśrulega kapiltuli śtaf fyrir sig, žar sem peningum var dęlt śt, eins og enginn vęri morgundagurinn, til fjįrfestinga ķ gegn um svo kölluš SPV įn žess aš nokkru stašar kęmi fram hver ętti félagiš, aš žaš ętti einhverjar ašrar eignir, stęšist įhęttumat (sem var vķst lagaskylda) eša bara einhverjar lķkur vęru į aš stęši undir greišslu lįnanna. Stór hluti śtlįna var kślulįn meš einum gjalddaga ķ framtķšinni og ekki einu sinni vaxtagreišslu į lįnstķmanum. Lįn sem ekki var vitaš hvort nokkru sinni yršu greidd og oftar en ekki framlengd meš öšru kślulįni. Af hverju menn höfšu fyrir žvķ aš fęra žessar gjafir inn ķ bękur sem lįn, skil ég ekki. Žetta voru jś ekkert annaš en gjafir.

Leika sér meš fé annarra: Landsbankamenn fį nįttśrulega 10 ķ einkunn fyrir žennan žįtt. Žegar lįnsfjįrmarkašir lokušust į bankann, žį var keyrt į fullt aš safna innlįnum įbyrgš Ķslendinga. Žeir margföldušu innlįn sķn ķ Bretlandi og létu ekki žar viš sitja, heldur hófu innlįn ķ Hollandi voriš 2008. Žį mįttu žeir vita aš mikla lķkur voru į falli bankans. Svo mį ekki gleyma skuldabréf sem gefin voru śt um allan heim. Eigendur žeirra sitja uppi meš grķšarlegt tap, sem žeir aldrei bętt. Mér finnst ótrślegt, aš žessi ašilar hafi ekki dregiš stjórnendur bankanna fyrir dómstóla, en žaš er žeirra mįl.

Blekkingar: Listinn yfir blekkingarnar er ansi langur ķ skżrslu RNA. Ég veit eiginlega ekki hvar į aš byrja. Sešlabanki Ķslands var blekktur meš śtgįfu "įstarbréfa" sem bankarnir "keyptu" hver af öšrum og lögšu sem tryggingar. Aušvitaš įtti SĶ ekki aš falla fyrir žessu, en hann gerši žaš og žaš rannsóknarefni śt af fyrir sig. Sešlabanki Evrópu var blekktur meš sama trixi og einnig Sešlabanki Lśxemborgar. Įrsreikningar bankanna greindu rangt frį stórum įhęttum, tengslum stórra lįntaka, eiginfjįrstöšu (vegna lįna viš kaup į hlutabréfum ķ bönkunum), krosseignatengslum, vanskilum og ekki var gerš grein fyrir lķklegum greišslum kślulįna, žó flest benti til žess aš engin greišslugeta var bak viš žau.

Svindl: Mišaš viš skżrslu RNA, žį reyndu menn allt til aš svindla į kerfinu. Hef ég įšur bent į nokkur af žeim atrišum. "Įstarbréfin" voru ein svęsnasta ašferšin til žess. Kaupžing gaf śt vešlaus skuldabréf og "seldi" Landsbanka og Glitni. Landsbanki gaf śt vešlaus skuldabréf og "seldi" Kaupžingi og Glitni. Glitnir gaf śt vešlaus skuldabréf og "seldi" Kaupžingi og Landsbanka. Žegar žetta var stoppaš, žį "keypti" Icebank bréfin og notaši ķ višskiptum viš Sešlabankann, Landsbankinn ķ Luxemborg "keypti" bréfin og notaši ķ višskiptum viš Sešlabankann ķ Luxemborg og bankarnir notušu "įstarbréf" hvers annars ķ višskiptum viš Sešlabanka Evrópu. Menn misnotušu illilega traust į milli fjįrmįlastofnana, burtu óskrifašar reglur, fóru į svig viš lög, vegna žess aš žeir geršu ekki žaš eina rétta, sem var aš ganga aš vešum sem eigendur žeirra höfšu sett fyrir śttektum śr sparibaukunum sķnum.

Lagasnišganga: Ķslensk lög um fjįrmįlamarkaš voru/eru holótt eins og svissnesku ostur. Žetta hafa fjįrmįlafyrirtęki nżtt sér śt ķ ystu ęsar. Menn drógu lögin sundur og saman, vefengdu allt sem ķ žeim stóš, komu meš frjįlslegar tślkanir, sendu hersveitir lögfręšinga į eftirlitsašila og svona mętti lengi telja. Allt ķ žeim tilgangi aš getafariš sķnu fram. Ég skil t.d. ekki hvernig tveir menn, sem eiga saman 48,5% hlut ķ Landsbanka Ķslands hf. geta talist óskyldir ašilar. Lįtum vera aš žeir séu fešgar og eru žvķ blóšskyldir. Eša aš meš žvķ aš fęra Haga śt śr Baugi inn ķ 1998 ehf. sem sķšan er fęrt undir Gaum, sem į Baug, žį verši Hagar og Baugur óskyld félög. Mér er alveg sama žó tślka hafi mįtt ķslensk lög, žannig aš svona leikfimięfing hafi žżtt aš félögin voru óskyld, žį var ašgeršin sem slķk lagasnišganga og ekki bara lagasnišganga, heldur var veriš aš svindla į kröfuhöfum Baugs. Tilgangurinn meš įkvęšinu um stórar įhęttur var aš koma ķ veg fyrir aš of stór hluti śtlįna banka fęri ķ sömu körfuna, sömu stóru körfuna.

Annaš stórt atriši ķ lagasnišgöngu var aš "selja" eigin bréf til leppfélaga, sbr. Stķm. Žetta er ólögleg leiš til aš komast framhjį takmörkun į stęrš eignarhlutar sem fyrirtęki mį eiga ķ sjįlfu sér.

Segja rangt frį: Ekki žarf aš fletta mörgum blašagreinum frį žvķ 2006-8 til aš sjį, aš stjórnendur bankanna įttu einstaklega erfitt meš aš segja sannleikann. Žeir voru svo sem ekki einir um žaš og féllu nįnast allir stjórnmįlamenn žjóšarinnar ķ žį gryfju og sešlabankastjórar.

Fegra bókhald: Allar slitastjórnir hafa fengiš endurskošunarfyrirtęki til aš fara yfir įrsreikninga hrunbankanna aftur ķ tķmann. Ķ žessum skżrslum um įrsreikningana gefur aš lķta alvarlegar įviršingar um fölsun bókhalds. Gengur svo langt aš einum af endurskošendum bankanna žriggja var stefnt til aš greiša 100 milljarša ķ skašabętur vegna rangs uppgjörs.

Ekki žarf nema brot af žessum atrišum aš sannast, til aš hęgt vęri aš stefna stjórnendum og žar meš stjórnarmönnum hrunbankanna fyrir alvarleg glöp ķ starfi. Žaš sem ég furša mig mest į, aš ekki hafi veriš kęrt fyrir fleiri atriši, en reyndin er. Žaš getur ekki veriš, aš löglegt sé aš blekkja žrjį sešlabanka meš žeim hętti sem gert var. Ķ mķnum huga var hér ekkert um neitt annaš en fjįrsvik aš ręša. Nišurstašan var mörg hundruš milljaršar fengust aš lįni, sem aldrei hefši įtt aš veita aš lįni og sešlabankarnir žrķr töpušu hįum upphęšum. Nei, menn eru svottan aumingjar, aš žeir lįta žetta gott heita, žvķ mįlsókn myndi aš sjįlfsögšu afhjśpa fśskiš hjį žessum sešlabönkum viš lįnveitinguna.

Lokaorš

Žaš getur vel veriš aš fall Lehman Brothers hafi veriš sķšasti naglinn ķ lķkkistu Kaupžings, Glitnis og Landsbanka Ķslands, en höfum ķ huga aš įšur voru bankarnir sjįlfir bśnir aš negla alla hina. Skżrsla RNA opinberar vanhęfni stjórnenda bankanna žriggja til aš vera ķ sķnum störfum, gręšgina sem reiš žar hśsum, spillinguna sem višgekkst žegar stórir eigendur litu į bankana sem sķna prķvat sparibauka, blekkinguna sem višhöfš var til aš fela vonda stöšu og lögbrotin sem framin voru žegar menn reyndu aš bjarga andlitinu.

Žaš versta viš uppgjöriš į hruninu er aš žaš hefur ekki įtt sér staš. Ķ Bandarķkjunum eru bankar sektašir um hįar fjįrhęšir. Į Ķslandi borgar launafólk fyrir tjóniš. Į Ķslandi er hśsnęšiš tekiš af fólki, žrįtt fyrir aš bankarnir hafi brotiš lög. Į Ķslandi er kröfurétturinn hęrri neytendarétti. Ķsland er eina landiš ķ heiminum, žar sem neytendur verša aš stefna fjįrmįlafyrirtękjum til aš nį fram réttlętinu. Annars stašar eru žaš stjórnvöld sem taka af skariš. Žaš er vegna žess, aš į Ķslandi eru stjórnvöld handbendi fjįrmįlavaldsins og voga sér ekki aš skerša hįr į höfši žess.

Bloggar | Slóš | Facebook | Athugasemdir (16)

12.9.2014 | 16:23

Rafręn skilrķki og öryggi snjallsķma

Einhvern veginn hefur žaš atvikast aš įkvešiš hefur veriš aš krefjast notkunar rafręnna skilrķkja vegna leišréttingar rķkisstjórnarinnar į verštryggšum lįnum heimilanna. Mér finnst žaš svo sem ekki vitlaus hugmynd, enda kom ég aš stofnun Auškennis haustiš 2000 sem rįšgjafi į undirbśningstķma og eftir aš fyrirtękiš var stofnaš.

Kostir rafręnna skilrķkja viš auškenningu eru miklir, en žau eiga sér lķka takmarkanir. Eins og öll önnur skilrķki, žį er ekki öruggt aš sį sem notar skilrķkiš sé sį sem hann segist vera. Žaš eru bara meiri lķkur į aš svo sé en į viš varšandi żmsar ašrar ašferšir.

Lög 28/2001 um rafręnar undirskriftir

Um rafręnar undirskriftir voru sett lög nr. 28/2001. Valgeršur Sverrisdóttir, žį verandi višskiptarįšherra, hafši forgöngu um setningu žeirra laga. Ķ lögunum er ķ 2. gr. żmsar skilgreiningar į hugtökum. Eitt žeirra er hugtakiš "fullgild rafręn undirskrift". Žaš er skilgreint į eftirfarandi hįtt:

Fullgild rafręn undirskrift: Śtfęrš rafręn undirskrift sem er studd fullgildu vottorši og gerš meš öruggum undirskriftarbśnaši.

Til aš undirskrift sé fullgild, žį veršur hśn aš uppfylla tvö skilyrši. Annaš er aš hśn sé studd fullgildu vottorši og hitt aš hśn sé framkvęmd meš öruggum undirskriftarbśnaši.

Ķ IV. kafla laganna er fjallaš um öruggan undirskriftarbśnaš. Kröfur til hans eru nokkuš stķfar, ž.e.:

Öruggur undirskriftarbśnašur skal tryggja aš undirskriftargögnin.

a. geti eingöngu komiš einu sinni fram,

b. verši meš hlišsjón af ešlilegum öryggiskröfum ekki brotin upp og

c. séu varin meš fullnęgjandi hętti gegn notkun annarra en undirritanda.

Eru snjallsķmar öruggur undirskriftarbśnašur?

Nś hefur veriš lagt til aš fólk noti rafręn skilrķki į SIM-kortum snjallsķma til aš veita rafręnt samžykki sitt į rįšstöfun hįrra fjįrhęša. Žvķ er haldiš fram aš veflykill Rķkisskattstjóra eša svo nefndur Ķslykill tryggi ekki żmsa öryggisžętti, sem rafręn undirskrift gerš meš notkun rafręns skilrķkis veitir. Um žetta hef ég tvennt aš segja:

1. Rafręn skilrķki žar sem notašur er öruggur undirritunarbśnašur eru besta ašferšin viš auškenningu, žar sem krafist er óhrekjanleika, rekjanleika, eins mikla fullvissu og hęgt er aš viškomandi sé sį sem hann er įn žess aš viškomandi sé višstaddur ķ eigin persónu. Notkun rafręnna skilrķkja hefur žvķ ótvķręša yfirburši fram yfir veflykil Rķkisskattstjóra og Ķslykil, žegar notkunin er gerš meš öruggum undirskriftarbśnaši.

2. Snjallsķmar uppfylla ekki kröfur sem geršar eru til öruggs undirskriftarbśnašar. A.m.k. ekki eins og velflestir snjallsķmar eru uppsettir. Sķmi er ķ ešli sķnu galopiš tęki, sem allir geta sett sig ķ samband viš. Munurinn į snjallsķma og gamaldagssķma, jafnvel gamaldags farsķma, er aš į eldri gerš sķma, žį geršist lķtiš sem ekkert nema handhafi sķmatękisins ašhafšist eitthvaš lķka. Svo er ekki meš snjallsķma. Snjallsķmar eru tölvur meš mikla virkni įn vitundar handhafa sķmtękisins. Ķ snjallsķma eru stöšugt ķ gangi smįforrit (apps) sem eru hreinlega aš njósna um feršir og geršir žess sem ber sķmann, skoša innihald skrįa sem geymdar eru į sķmanum og óteljandi ašra hluti, sem ég er ekki viss um aš fólk kęri sig um aš vita af. Fęstir snjallsķmar eru bśnir dulkóšun, vķrusvörn eša eldveggjum sem gera žį galopna fyrir hnżsni hvers sem dettur ķ hug aš tengjast sķmanum ķ gegn um hnżsniforrit. Nżlega birtist frétt um gervifarsķmasenda į vķš og dreif ķ Bandarķkjunum og er giskaš į aš žessir sendar séu notašir til aš fylgjast meš notkun farsķma og feršum handhafa žeirra. Fram kom ķ fréttinni, aš žetta hafi uppgötvast eftir aš į markaš komu snjallsķmar sem vörušu viš ef sķmarnir vęru skannašir.

Snjallsķmar vs tölvur

Mikill munur er į notkun rafręnna skilrķkja į einmenningstölvu og snjallsķma. Tölvan myndi ķ flestum tilfellum teljast öruggur undirskriftarbśnašur, mešan snjallsķminn uppfyllir žau skilyrši sjaldnast. Vissulega eru til tölvur sem ekki eru öruggur undirskriftarbśnašur og į sama hįtt eru til snjallsķmar sem eru öruggur undirskriftarbśnašur. Einn megin munurinn į tölvu, žó hśn vęri ekki öruggur undirskriftarbśnašur og snjallsķma sem slķkt į viš, er aš snjallsķmann er stöšugt veriš aš skanna mešan žaš į ekki viš um tölvuna. Hver einasti farsķmasendir į svęši, žar sem snjallsķminn fer um, hann skannar sķmann. Hann skannar ekki innihald hans, en į ķ samskiptum viš sķmann. Žessu til višbótar, žį eru margir sķmar meš opiš žrįšlaust nettengi (wi-fi) eša Blue-tooth tengi. Ekki žarf žvķ mikiš aš gerast til žess, aš óprśttnir ašilar geti dreift óvęrum til stórs hóps snjallsķmanotenda.

Žį kemur aš öšrum mun į notkun rafręnna skilrķkja ķ snjallsķmum og tölvum. Rafręna skilrķkiš er geymt į SIM-korti snjallsķmans, en į kort sem sérstaklega er tengt viš tölvuna fyrir notkun. Óvęra į snjallsķma hefši žvķ ašgang aš skilrķkinu (vęri žaš tilgangur hennar) į mešan sķminn er ķ notkun. Hśn gęti fylgst meš notkun skilrķkisins og žess vegna hermt eftir henni. Rafręna skilrķkiš į tölvunni er hins vegar bara tengt ķ stutta stund ķ einu (mišaš viš aš žaš sé į örgjörva greišslukorts). Eftir žaš er žaš tekiš śr sambandi og žvķ getur óvęra į tölvunni ekki notaš sér žaš.

Ašrar ašferšir viš undirritun

Ég get alveg tekiš undir žaš aš veflykill Rķkisskattstjóri eša Ķslykillinn eru ekki öruggustu ašferširnar viš aš auškenna rafręnt einstakling. Ég sé hins vegar ekki aš žessar ašferšir séu neitt veikari, en aš nota rafręn skilrķki į snjallsķma. Aušvelt vęri aš bęta inn višbótar stašfestingarliš, svo sem aš senda kóta ķ sms-skeyti, ķ tölvupósti eša ķ vefbanka viškomandi. Vissulega mętti lķka gera žaš til aš auka į öryggi rafręnna skilrķkja ķ snjallsķmum. Meš slķkri višbót myndi ég leggja aš jöfnu aš nota rafręn skilrķki ķ gegn um snjallsķma og aš nota veflykil skattastjóra eša Ķslykilinn.Rafręn skilrķki framtķšin

Svo ekkert fari į milli mįla, žį tel ég rafręn skilrķki framtķšarašferš til žess aš efla rafręna stjórnsżslu. Kostir žeirra eru ótvķręšir fyrir žį sem vilja einfalda og aušvelda samskipti. Ég er lķka sannfęršur um, aš ķ framtķšinni munu snjallsķmar upp til hópa uppfylla kröfur til öruggs undirskriftarbśnašar. Sį tķmi er ekki kominn nema fyrir brotabrot af snjallsķmum sem eru ķ notkun. Eša ętti ég aš segja fyrir nema brotabrot af snjallsķmaeigendum. Ég held nefnilega aš mun fleiri snjallsķmar hafa möguleika į stillingum og uppsetningu bśnašar, sem geršu žį aš öruggum undirskriftarbśnaši, en žeir sem nżta žessa eiginleika.

Jį, ég er paranoid žegar kemur aš öryggismįlum

Bara svona ķ lokinn. Mér myndi ALDREI detta ķ hug aš nota snjallsķma til aš framkvęma millifęrslur į bankareikningi. Ég nota snjallsķmann minn yfirhöfuš ALDREI til aš opna vefbankaašgang. Ég efast ekki um aš žetta er ofsalega handhęgt, en lķka stórvarasamt. Ég er öryggissérfręšingur og mér er borgaš fyrir aš vera paranoid žegar kemur aš öryggismįlum, svo žiš hin getiš veriš ašeins öruggari ķ žvķ sem žiš geriš ķ hinum nettengda heimi fjarskiptanna.

Višbót:

Mér finnst žaš umhugsunarvert og mögulega varhugavert, aš stefna eigi 69.000 einstaklingum śt ķ žaš aš nota rafręnar undirskriftir vegna leišréttingu lįnanna. Įstęšan er einföld:

Er komiš tryggt dómafordęmi fyrir žvķ aš slķk undirskrift sé tekin gild? Nś verš ég aš lżsa yfir vanžekkingu minni hvaš žetta varšar. Ég tel žvķ naušsynlegt aš fį śr žvķ skoriš aš slķkt dómafórdęmi sé fyrir hendi. Sé žaš ekki til stašar, žį getur žaš haf alvarlegar afleišingar, ef Hęstiréttur kęmist aš žvķ aš einhverjir annmarkar séu į framkvęmdinni.

Bloggar | Breytt s.d. kl. 16:46 | Slóš | Facebook | Athugasemdir (3)

1.9.2014 | 19:48

Žaš sem ekki er sagt viš lįntöku

Frį žvķ įlit EFTA-dómstólsins kom fimmtudaginn 28. įgśst, hefur loksins komist af staš alvöru umręša um blekkinguna og rugliš sem er samfara verštryggšum hśsnęšislįnum. Ég hef svo sem reynt aš gaspra um žetta mįl ķ nokkur įr. Hef mętt į fund žingnefndar, žar sem verštryggingin var til umręšu, flutti erindi um įlit meirihluta verštryggingarnefndar sem Alžingi setti į fót 2010, fjallaš um įhrif verštryggingarinnar į opnum borgarafundi ķ Hįskólabķói, flutt erindi hjį Rótarż-klśbbum, Lions-klśbbum, nokkrum félögum Sjįlfstęšismanna, Reykjavķkurfélagi VG og loks į mišstjórnarfundi Framsóknar, fyrir utan nokkurn slatta af bloggfęrslum.

Sagt er aš dropinn holi steininn og segja mį aš steininn sé farinn aš leka illilega. Fyrst voru sett nż neytendalįnalög, žar sem gerš er skżrari krafa en įšur um framsetningu greišsluįętlunar. Nęst vaknaši Neytendastofa af vęrum blundi og śrskuršaši aš greišsluįętlun Ķslandsbanka uppfyllti ekki skilyrši. Sķšan komu umsagnir Eftirlitsstofnunar EFTA (ESA) og framkvęmdastjórnar ESB um spurningarnar sem vķsaš var til EFTA-dómstólsins. Og į fimmtudaginn skilaši EFTA-dómstóllinn af sér įliti byggt į tilskipun 93/13/EBE. Nišurstaša mķn er einföld: Kerfiš er hruniš!

Verštrygging er ķ ešli sķnu óréttmętur skilmįli

Ķ 3. gr. tilskipunar 93/13/EBE segir:

1. Samningsskilmįli sem hefur ekki veriš samiš um sérstaklega telst óréttmętur ef hann, žrįtt fyrir skilyršiš um „góša trś“, veldur umtalsveršu ójafnvęgi réttinda og skyldna samningsašila samkvęmt samningnum, neytanda til tjóns.

Spurningin, sem viš žurfum aš velta fyrir okkur, er einföld: Er eša getur verštrygging veriš ósanngjarn/óréttmętur samningsskilmįli?

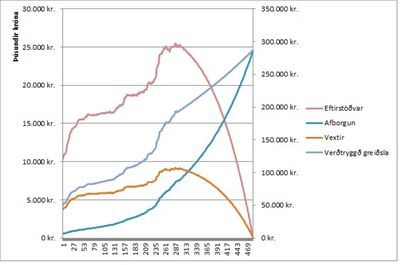

Žegar meta į hvort skilmįli er óréttmętur, žį žarf aš skoša hvernig hann virkar. Verštryggingin er lśmskur andskoti. Hśn virkar žannig, aš į mešan veršbólga er yfir 2,5% fyrir 40 įra lįn, žį hękka eftirstöšvar lįnsins viš hverja afborgun žar til langt er lišiš į lįnstķmann. Ef mišaš er viš fasta 2,5% veršbólgu, žį nį eftirstöšvarnar hęsta punkti eftir 289 mįnušina og fara ekki undir upprunalega lįnsfjįrhęš fyrr en viš greišslu nśmer 440, ž.e. žegar nęrri žvķ 92% af lįnstķmanum er aš baki. Mišaš viš 10 m.kr. lįn ķ upphafi og 5,1% vexti (sem algengir voru į 10. įratugnum) og 2,5% veršbólgu fyrir žį mįnuši sem veršbólga er ekki žekkt fyrir, vęri bśiš aš greiša 68,7 m.kr. įšur en byrjaš er aš greiša upprunalegan höfušstól lįnsins nišur!!! Žar sem mjög sjaldgęft er, aš lįntakar greiši af 40 įra lįni allan lįnstķmann, žį er lķklegast aš upprunalegi lįntakinn greiši aldrei neitt af upprunalega höfušstól lįnsins. Hann er alltaf bara aš greiša vexti af upprunalega höfušstólnum, uppsafnašar veršbętur af höfušstólnum og višbęttum veršbótum (ž.e. veršbętur į veršbętur į veršbętur į veršbętur...) og vexti af žessum veršbótum.

Mynd 1 sżnir žróun 10 m.kr. 40 įra lįns sem tekiš var ķ jśnķ 1988 og greitt hefur veriš af ķ samręmi viš įkvęši skuldabréfs allan tķmann. Veršbólgutölur eru raunverulegar frį lįntökudegi og fram til sķšasta gjalddaga ķ įgśst 2014. Eftir sķšustu gjalddagagreišslu voru eftirstöšvar lįnsins 24,6 m.kr. žrįtt fyrir aš žegar vęri bśiš aš greiša 36,6 m.kr.! (Vinstri įs sżnir upphęš eftirstöšva, en sį hęgri upphęš afborgunar og vaxta.)

Spyrja mį sig hvort žaš teljist réttmętur skilmįli, žegar žaš tekur lįntaka um 2/3 lįnstķmans aš komast į žann punkt aš eftirstöšvar lįnsins fara aš lękka. Hvaš žį aš 92% lįnstķmans lķši įšur en eftirstöšvar eru komnar nišur fyrir lįnsfjįrhęšina.

Ķ mķnum huga eru verštryggš lįn ekkert annaš en svikamylla, en hér er spurningin hvort verštryggingarįkvęši lįnanna geti talist óréttmętur skilmįli. Til žess aš svara žvķ, žarf aš bera saman virkni breytilegra vaxta og verštryggingar. Munurinn er mjög einfaldur. Verštrygging bętir sjįlfkrafa kostnaši į lįntaka įn žess aš hann geti neitt variš sig. Lįnin eru žannig, aš lįntaki er fastur meš įkvešna, óumbreytanlega skilmįla og žegar óstöšugleiki gerir vart viš sig, žį leggst kostnašurinn af óstöšugleikanum, ž.e. hękkun višmišunarvķsitölunnar, sjįlfkrafa į eftirstöšvar lįnsins. Žegar vextir eru breytilegir, žį breytast žeir eftir į og samkvęmt neytendalįnatilskipun ESB, žį ber aš tilkynna lįntökum um slķka hękkun og gefa žeim fęri į aš endurfjįrmagna lįn sem verša fyrir įhrifum į vaxtabreytingum. Žaš er žvķ mun flóknari ašgerš fyrir lįnveitanda, aš skila hękkun breytilegra vaxta inn ķ lįnskostnaš, en hękkun sem veršur vegna verštryggingar. Žegar vextir eru breytilegir bera žvķ bįšir samningsašilar įhęttu af óstöšugleika, en bara annar žegar verštrygging er annars vegar. Žaš er žvķ mitt mat, aš verštrygging sé óréttmętur skilmįli ķ óstöšugleika, en į tķmum stöšugleika, žį sé hśn ekki óréttmęt. Og žį kemur aš įliti EFTA-dómstólsins:

87 Meginreglur um mat į žvķ hvort tiltekinn samningsskilmįli teljist óréttmętur er aš finna ķ 3., 4. og 5. gr. tilskipunarinnar. Samkvęmt tilskipuninni telst samningsskilmįli óréttmętur ef ekki hefur veriš samiš sérstaklega um hann og skilmįlinn veldur žrįtt fyrir skilyršiš um ,,góša trś“, umtalsveršu ójafnvęgi réttinda og skyldna samningsašila samkvęmt samningnum, neytanda til tjóns.

Aš lįntaki, sem tók 10 m.kr. lįn įriš 1988, skuli žurfa aš greiša 68,7 m.kr. įšur en hann byrjar aš greiša nišur lįniš sjįlft, ber vott um mikiš ójafnvęgi milli samningsašila. Hefši žetta lįn veriš meš 10% föstum, óverštryggšum vöxtum, žį hefši heildarlįntökukostnašur oršiš 40,8 m.kr. Heildarkostnašur verštryggša lįnsins mišaš viš 2,5% veršbólgu fyrir žann tķma sem veršbólga er ekki žekkt, er aftur 77,4 m.kr. Ķ mķnum huga er verštryggingin neytandanum nįnast alltaf til tjóns og žess vegna veršur hśn aš teljast óréttmętur skilmįli ķ skilningi 3. gr. tilskipunar 93/13/EBE.

Greišsluįętlun fegrar myndina og uppfyllir ekki kröfur tilskipunar ESB

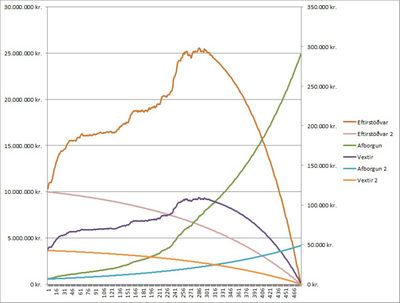

Myndin aš ofan er hins vegar ekki sś sem dregin er upp viš lįntöku. Hśn lķtur allt öšruvķsi śt. Samkvęmt henni ęttu eftirstöšvar lįnsins eftir įgśst gjalddagann aš vera 5,8 m.kr. eša 18,8 m.kr. lęgri og uppsafnašar greišslur 5,8 m.kr. Mismunur upp į 30,8 m.kr. Greišsluįętlunin er žvķ blekking. Hśn er ekki einu sinni glansmynd. Hśn er hrein lygi.

Mynd 2 sżnir sama lįn, en nśna er bśiš aš bęta viš greišslum samkvęmt greišsluįętlun, eins og hśn hefši birst lįntaka įriš 1988, ef gerš hefši veriš greišsluįętlun mišaš viš 0% veršbólgu.

Brśna lķna og sś lillablįa sżna bįšar žróun eftirstöšva, gręna og ljós blįa sżna žróun afborgana og sķšustu tvęr sżna žróun vaxta. (Lķnur sem sżna sama hlut byrja ķ sama punkti.) Įsarnir skiptast eins og į mynd 1 meš eftirstöšvarnar vinstra megin og afborganir og vexti hęgra megin.

Brśna lķna og sś lillablįa sżna bįšar žróun eftirstöšva, gręna og ljós blįa sżna žróun afborgana og sķšustu tvęr sżna žróun vaxta. (Lķnur sem sżna sama hlut byrja ķ sama punkti.) Įsarnir skiptast eins og į mynd 1 meš eftirstöšvarnar vinstra megin og afborganir og vexti hęgra megin.

Ljóst er af mynd 2, aš greišsluįętlun er ekki marktęk. Hśn gerir ekki tilraun til aš spį fyrir um žróun afborgana, enda gęti žetta alveg eins veriš óverštryggt jafngreišslulįn, eins og verštryggt jafngreišslulįn.

EFTA-dómstóllinn sagši aftur ķ svari viš spurningu nr. 3:

124 Hvaš spurninguna sjįlfa varšar veršur ķ fyrsta lagi aš hafa ķ huga aš žaš eitt aš tekiš sé fram ķ skuldabréfinu aš skuldbindingin sé verštryggš og tilgreint sé viš hvaša grunnvķsitölu veršbreytingar skuli mišast žżšir ekki aš telja žurfi samningsskilmįla sérstaklega umsaminn. Ķ öšru lagi veršur meš sama hętti aš leggja mat į žżšingu žess aš skuldabréfinu hafi fylgt yfirlit sem sżnir įętlašar og sundurlišašar greišslur į gjalddögum lįnsins. Tekiš er fram ķ yfirlitinu aš įętlunin geti tekiš breytingum ķ samręmi viš verštryggingarįkvęši lįnssamningsins. Ķ žrišja lagi getur žaš ekki breytt žvķ mati sem veršur aš fara fram samkvęmt 2. mgr. 3. gr. aš bįšir ašilar hafi undirritaš greišsluyfirlitiš. Nįnar tiltekiš er efni greišsluįętlunarinnar ekki umsemjanlegt žar sem hśn byggir į spį um vęntanlegar afborganir samkvęmt skuldabréfinu sem ręšst af mįnašarlegum śtreikningi vķsitölu neysluveršs. (Feitletrun höfundar)

Dómstóllinn fylgir žessu meš greišsluįętlunina eftir ķ svari viš 4. spurningu:

Žegar afborganir lįns eru verštryggšar mį, ešli mįlsins samkvęmt, finna spį um vęntanlegar afborganir ķ greišsluįętlun. Slķk spį getur ašeins ķ undantekningartilvikum og fyrir tilviljun samsvaraš hinum raunverulegu afborgunum sem krafist er.

Žarna ķtrekar dómstóllinn aš greišsluįętlun meš verštryggšu lįni eigi aš fela ķ sér spį um vęntanlegar afborganir. Alveg er ljóst aš greišsluįętlun sem mišar viš 0% veršbólgu inniheldur ekki spį. Hśn inniheldur flótta frį žvķ aš gera hlutina rétt.

Nś į EFTA-dómstóllinn eftir aš svara žvķ hvort krefja megi lįntaka um greišslur umfram žaš sem nefnt er ķ greišsluįętlun. Hann er hins vegar bśinn aš segja aš greišsluįętlun verštryggšs lįns eigi aš innihalda spį um vęntanlegar afborganir. Hann er ekki bśinn aš segja hvort spį upp į 0% veršbólgu sé fullnęgjandi, en žaš er Neytendastofa bśin aš gera og žaš er Alžingi bśiš aš gera meš nżjum neytendalįnalögum. Svariš er, aš žaš er ekki fullnęgjandi. Mitt mat er aš eina rökrétta įlyktunin af tilvitnušum texta aš ofan, sé aš EFTA-dómstóllinn muni taka undir meš Neytendastofu.

Žį er nęsta spurning: Hvaš veršur um žegar greiddar og įlagšar veršbętur? Ljóst er aš śrlausn žess mun enda hjį ķslenskum dómstólum. Sķšast žegar svona atriši kom til Hęstaréttar til śrlausnar, žį tók rétturinn mjög eindregna afstöšu meš fjįrmįlafyrirtękjunum. Hann hreinlega bętti žeim upp aš gengistryggingin var dęmd ólögmęt meš žvķ aš setja okurvexti į lįn fleiri įr aftur ķ tķmann. Žvķ mį alveg eins bśast viš, aš Hęstiréttur endurtaki žann óskunda og refsi lįntökum fyrir aš fjįrmįlafyrirtęki geti ekki fariš aš lögum. Viš getum žvķ įtt von į, aš allt aš 21% vextir komi ķ stašinn fyrir veršbętur og verštryggša vexti. Aš mķnu mati vęri slķk nišurstaša algjörlega į skjön viš neytendavernd, en hśn var hvort eš er jöršuš 16. september, 2010, meš dómi Hęstaréttar ķ mįli nr. 471/2010. Žó tekist hafi meš mikilli vinnu og fyrirhöfn aš leišrétta stęrstu vitleysuna, žį sitja lįntaka ennžį uppi meš tugi milljarša sem afleišingu af žessum dómi. Og til framtķšar mį bśast viš aš į žį leggist nokkur hundruš milljaršar. Sést žaš bara į žvķ aš vextir óverštryggšra hśsnęšislįna eru nśna rķflega 5% yfir veršbólgu mešan sambęrileg lįn ķ nįgrannalöndum okkar bera vexti sem eru 0,5-1,0% ofan į veršbólgustig.

Bloggar | Breytt s.d. kl. 20:09 | Slóš | Facebook | Athugasemdir (12)

Heimsóknir

Flettingar

- Ķ dag (8.10.): 11

- Sl. sólarhring: 24

- Sl. viku: 117

- Frį upphafi: 1682297

Annaš

- Innlit ķ dag: 11

- Innlit sl. viku: 111

- Gestir ķ dag: 11

- IP-tölur ķ dag: 11

Uppfęrt į 3 mķn. fresti.

Skżringar

Eldri fęrslur

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

Tenglar

Upplżsingaöryggi og persónuvernd

- Betri ákvörðun ráðgjafarþjónusta Marinós G. Njálssonar

- CISA, CISM, COBIT, Val IT

- Staðlaráð Íslands

- Heimasíða Persónuverndar

Hagsmunabarįtta

- Hagsmunasamtök heimilanna

- Hugmyndir að úrræðum fyrir almenning

- Færa þarf höfuðstól lánanna niður

- Fólk þarf leið út úr fjárhagsvandanum

- Innlegg í naflaskoðun og endurreisn

- Er raunhæft að afnema verðtrygginguna eða setja henni skorður?

- Aðgerðaráætlun fyrir Ísland

- Hinn almenni borgari á að blæða

- Leið ríkisstjórnarinnar er röng

- Innantómar aðgerðir til stuðnings heimilunum

- Tillögur talsmanns neytenda

- Á hverju munu Íslendingar lifa?

- Verðbólga sem hefði geta orðið

- Aðgerða þörf strax - Tillaga að aðgerðahópum

- Mikilvægast að varðveita störfin

- Hvar setjum við varnarlínuna?

- 385 milljarða til bankanna og reikningurinn til heimilanna

- 2009 gengið í garð, ár endurreisnar, en hvernig endurreisn viljum við?

- Jöklabréf, erlend lán og vaxtaskiptasamningar

Fęrsluflokkar

- Áhættustjórnun

- Bloggar

- Dægurmál

- Efnahagsmál

- Endurreisn

- Ferðalög

- Ferðaþjónusta

- Heimspeki

- HRUNIÐ

- Icesave

- Íbúðalánasjóður

- Íþróttir

- Lánamál

- Leiðsögn

- Lífeyrissjóðir

- Lífspeki

- Menning og listir

- Menntun og skóli

- Neytendavernd

- Persónuvernd

- Skuldamál heimilanna

- Snjóhengjur

- Stjórnmál og samfélag

- Trúmál og siðferði

- Tölvur og tækni

- Umhverfismál

- Upplýsingaöryggi

- Utanríkismál/alþjóðamál

- Viðskipti og fjármál

- Vinir og fjölskylda

- Vísindi og fræði