Bloggfærslur mánaðarins, júlí 2010

5.7.2010 | 16:10

Tillögur Hagsmunasamtaka heimilanna taka á þessu öllu

Mig langar að vekja athygli á því að Hagsmunasamtök heimilanna sendu út fyrir nærri hálfum mánuði tillögur að uppgjörsreglum sem taka á öllum þeim atriðum sem Lilja rekur í viðtalinu við Morgunblaðið. Langar mig að stikla á stóru í reglunum, en þær er auk að finna í heild í skrá sem fylgir með færslunni. Nokkur atriði eru þó tekin úr "tilmælum" samtakanna til lántaka sem send voru út í morgun. Þau fylgja líka með.

1. Hvaða lán: Hagsmunasamtök heimilanna gera að tillögu sinni að öll lán með tilgreindan höfuðstól í íslenskum krónum en með gengisviðmið séu höfð með og síðan öll lán þar sem umsóknin var í íslenskum krónum, þrátt fyrir að skuldabréf tiltaki ekki íslenskar krónur enda ráði lántakinn ekkert um það hvaða útgáfa eða útfærsla lánssamnings hafi verið notað.

2. Hvað á að innheimta/greiða: Miðað verði við upphaflega greiðsluáætlun að teknu tilliti til vaxtabreytinga, enda hafi áætlunin ekki verið reiknuð með gengisbreytingum. Hafi lánafyrirtæki boðið lántaka vægari greiðslubyrði, þá gildir hún meðan það samkomulag er í gildi. Sé samtala greiðslna sem inntar hafa verið af hendi hærri en heildargreiðsla samkvæmt greiðsluáætlun skal innheimtu hætt þar til annað kemur í ljós.

3. Réttur lántaka: Hlíti lánveitendur ekki því sem fram kemur í lið 2, þá er það réttur lántaka að:

a. greiða samkvæmt greiðsluáætlun

b. nýta sér samning eða tilboð um annað greiðslufyrirkomulag

c. greiða inn á bundinn reikning (nokkurs konar vörslureikning)

d. greiða ekki, þar sem lántaki efast um réttmæti upplýsinga á greiðsluseðli eða er að eigin mati búinn að greiða meira en nemur heildargreiðslu samkvæmt greiðsluáætlun.

Hvað sem lántakinn gerir skal hann halda lánveitanda vel upplýstum um aðgerðir sínar. Auðvitað má lántaki greiða kröfu eins og hún kemur frá lánveitanda.

4. Uppgjör: Gjalddagagreiðslur eru bornar saman við greiðslur samkvæmt greiðsluáætlun að teknu tilliti til vaxtabreytinga. Jafnað er út því sem hefur greitt of mikið á móti þeim tilfellum þegar greitt var of lítið. Þetta er vaxtareiknað samkvæmt reglum í lánasamningi og 18. gr. laga nr. 38/2001, þegar kröfuhafi skuldar lántaka, en þó þannig að lántakar verða ekki rukkaðir um vanskilakostnað hafi greiðsla verið of lág enda var greitt samkvæmt greiðsluseðlum eða samkomulagi við lánveitandann.

5. Meðferð uppgjörs: Uppgjör getur leitt af sér tvær niðurstöður, að lántaki eigi inneign eða að lántaki skuldi lánveitanda.

5.a Inneignir lántaka: Hagsmunasamtök heimilanna hafa lagt til að inneignir lántaka fari inn á bundinn reikning í nafni lántaka í lánastofnun að hans vali. Inneignin verði bundin þar til:

a. niðurstaða fæst í fordæmisgefandi dómsmál sem lánveitandi höfðar til að útkljá ágreining;

b. samkomulag hefur tekist um almenna lausn (eða lög sett um hana);

c. gerðardómur hafi fallið um úrlausn ágreinings;

d. samkomulag hefur tekist milli lántaka (eins eða fleiri) og lánveitanda um uppgjörið.

Hagsmunasamtök heimilanna setja lánveitendum tímamörk upp á 3 mánuði að hefja dómsmál, fallast á gerðardóm eða koma til samninga. Inneign geti lántaki síðan fengið útgreidda eða notað til að lækka eftirstöðvar höfuðstóls.

5.b. Skuldir lántaka: Hagsmunasamtök heimilanna leggja til að með skuldir verði farið sem hér segir:

a. skuld sé bætt ofan á höfuðstól og greiðslum sé jafnað út lánstímann;

b. greiða skuldina á allt að 18 mánuðum í samræmi við samkomulag frá 3. apríl 2009;

c. lántaki geri upp skuldina

6. Eldri mál: Hagsmunasamtök heimilanna vilja að þeir sem telja að á sér hafi verið brotið fá sanngjarna og réttláta úrlausn sinna mála. Líklegast er gerðardómur besta leiðin til að leysa slík mál, en búast má við því að lántaka leiti til dómstóla.

7. Skaðabætur: Hagsmunasamtök heimilanna telja eðlilegt að þeir sem telja sig hafa orðið fyrir skaða vegna aðgerða lánveitenda og áhrifa sem lögmæt gengistrygging hefur haft, geti leitað réttar síns og krafist skaðabóta. Eðlilegast er að fordæmisgefandi dómsmál verði höfðuð.

8. Réttur lántaka til að semja: Hagsmunasamtök heimilanna virða rétt lántaka til að semja við lánveitendur og hvetja lánveitendur til að koma til slíkra samninga af sanngirni og réttsýni.

Ég vona að þetta skýri út afstöðu Hagsmunasamtaka heimilanna til þeirra álitamála sem uppi eru. Samtökin viðurkenna að ekki allir líta málið sömu augum, en telja að málsferðarreglur þeirra séu sanngjarnar og réttlátar og komi í veg fyrir óþarfa flækjur sem gætu skapast síðar, komi í ljós að réttarbót lántaka var minni ætla mætti af dómi Hæstaréttar. Það er engum greiði gerður með því að fá of mikið greitt til baka til þess eins að fá kröfu á sig síðar.

|

Samráðsvettvangur nauðsynlegur |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Slóð | Facebook | Athugasemdir (6)

3.7.2010 | 13:55

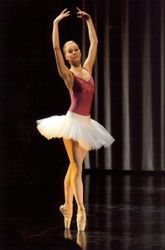

BA-gráða í klassískum ballett er komin í hús

Ég verð að monta mig aðeins. Dóttir mín, Sæunn Ýr Marinósdóttir, útskrifaðist sl. fimmtudag með BA-gráðu í klassískum ballett frá einum virtast ballettskóla Evrópu, Ungversku dansakademíunni. Er hún fyrst íslenskra listdansara til að útskrifast með BA-gráðu, að því að best er vitað. Áður hefur Sæunn Ýr lokið stúdentsprófi frá Konunglega sænska ballettskólanum í Stokkhólmi vorið 2007. Í ágúst mun Sæunn Ýr síðan fara á samning hjá ballettinum í Dortmund.

Þessu er hún að ná af þrautseigju, þrjósku, einbeitni, þolinmæði og ekki síst af gríðarlegri vinnusemi. Það hefur of brotið á henni, enda ekki allir kennarar hennar af ungversku bergi brotnu tilbúnir að viðurkenna að Íslendingur sé betri en þeirra fólk. Þess má geta að af 15 manna útskriftarhóp eru aðeins þrír nemendur komnir á samning.

Ungverska dansakademian (Hungarian Dance Academy; Magyar Táncmüvészeti Föiskola) býður upp á 3 ára BA-nám fyrir nemendur sem vilja sækja nám á háskólastigi. Samhliða námi hefur Sæunn Ýr komið fram í sýningu hjá ungverska þjóðarballettinum. Meðal sýninga sem hún hefur tekið þátt í hjá ungverska þjóðarballettinum eru Hnotubrjóturinn, Giselle, Don Quixote, Chopiniana, La Vivandiére, La Bayadere Shades og Carmina Burana. Hún dansaði í Blómavalsi Hnotubrjótsins í uppfærslu fyrir síðustu jól. Sýningar hafa ýmist verið hluti af náminu eða í tilfelli La Bayadere Shades uppfærsla, þar sem ungverski þjóðarballettinn óskaði sérstaklega eftir þátttöku hennar. Var það í fyrsta skiptið sem erlendur nemandi var valinn af ballettinum til að taka þátt í uppfærslu á þessu verki.

Á námsárunum í Svíþjóð tók hún þátt í uppfærslu Konunglegu sænsku óperunnar á Rómeó og Júlíu og La Fille Mal Gardeé.

Þess má að lokum geta, að árið 2005 hlaut Sæunn Ýr viðurkenningu Kópavogsbæjar sem framúrskarandi ungur listnemi. Var viðurkenningin afhent á 50 ára afmælishátíð bæjarins. Það var þáverandi skólastjóri Listdansskóla Íslands, Örn Guðmundsson, sem sendi menningamálaráði bæjarins ábendingu um hana.

Ég áður fjallað um námsferill hennar og má lesa það í færslunni sem ég endurbirti hér fyrir neðan.

Glæsileg ballettdansmey

Dóttir okkar hjóna, Sæunn Ýr Marinósdóttir, er búin að vera í ballettnámi frá 3 ára aldri. Hún var fyrst hjá Guðbjörgu Björgvins í 2 ár, þá í Ballettskóla Sigríðar Ármann og fór svo í Listdansskóla Íslands þegar hún var 9 ára gömul. Í Listdansskólanum lauk hún grunnskóladeildinni og tók eitt ár í framhaldsdeildinni. Þaðan fór hún í Konunglega sænska ballettskólann í Stokkhólm og var þar í þrjú ár. Sæunn Ýr lauk námi þar með stúdentsprófi vorið 2007. Í framhaldi af því sótt hún um í Hungarian Dance Academy í Búdapest, Ungverjalandi, og er þar í BA-námi.

Dóttir okkar hjóna, Sæunn Ýr Marinósdóttir, er búin að vera í ballettnámi frá 3 ára aldri. Hún var fyrst hjá Guðbjörgu Björgvins í 2 ár, þá í Ballettskóla Sigríðar Ármann og fór svo í Listdansskóla Íslands þegar hún var 9 ára gömul. Í Listdansskólanum lauk hún grunnskóladeildinni og tók eitt ár í framhaldsdeildinni. Þaðan fór hún í Konunglega sænska ballettskólann í Stokkhólm og var þar í þrjú ár. Sæunn Ýr lauk námi þar með stúdentsprófi vorið 2007. Í framhaldi af því sótt hún um í Hungarian Dance Academy í Búdapest, Ungverjalandi, og er þar í BA-námi.

Ballettnám er mjög krefjandi nám og ekki dugar að slá slöku við á sumrin. Því hefur Sæunn sótt sumarnámskeið á hverju sumri frá 14 ára aldri, þrisvar hjá Konunglega danska ballettinum, tvisvar í Búdapest, einu sinni til New York og núna í sumar æfði hún hjá San Francisco Ballet School með þeim hópi nemenda skólans sem Helgi Tómasson hefur valið til að "berjast" um pláss hjá SF Ballet á komandi vetri. Í byrjun september hefst síðan nýtt skólaár í Búdapest.

Myndirnar sem fylgja hér með, eru teknar af Sæunni þegar hún tók þátt í keppni, sem haldin var í Búdapest sl. vetur. Hún komst, ein úr sínum árgangi, í 5 manna úrslit keppninnar en það er frábær árangur. Aðrir dansarar sem komust í úrslit voru ýmist úr efri árgöngum skólans eða komnir lengra á veg annars staðar.

Myndirnar sem fylgja hér með, eru teknar af Sæunni þegar hún tók þátt í keppni, sem haldin var í Búdapest sl. vetur. Hún komst, ein úr sínum árgangi, í 5 manna úrslit keppninnar en það er frábær árangur. Aðrir dansarar sem komust í úrslit voru ýmist úr efri árgöngum skólans eða komnir lengra á veg annars staðar.

Myndirnar sýna svo ekki verður um villst, að þarna er á ferðinni glæsileg ballettdansmey eða ballerína, eins og krakkarnir myndu segja. Sæunn Ýr hefur náð mjög langt í ballettinum, en er samt ekki nema rétt lögð af stað. Einn af kennurum hennar í  Svíþjóð hefur alveg tröllatrú á henni og hefur spáð því að hún eigi eftir að enda feril sinn sem primaballerina hjá góðum dansflokki.

Svíþjóð hefur alveg tröllatrú á henni og hefur spáð því að hún eigi eftir að enda feril sinn sem primaballerina hjá góðum dansflokki.

Það er meira en að segja það, að ná jafn langt og Sæunn hefur gert í klassískum ballett. Þegar hún sótti um inngöngu í Konunglega sænska ballettskólann, var hún ein af um 250 stúlkum sem teknar voru í inntökupróf. Prófin hófust á mánudegi og í lok hvers dags var hópurinn skorinn niður. Á fimmtudagsmorgni stóðu 23 stúlkur eftir og af þeim voru 15 valdar inn. Af þessum 15 voru 14 sem komu úr hinum fjórum grunnskóladeildum Konunglega sænska ballettskólans og svo Sæunn. En þar með er ekki sagan búin. Af þessum 15 luku aðeins 6 námi og útskrifuðust með stúdentspróf vorið 2007 og af þeim leggja tvær ennþá stund á ballett. Þannig af 250 stúlknahópi sem fór í inntökupróf í febrúar 2004 eru tvær eftir, þ.e. íslenska stelpan, sem ákvað 3 ára að hún ætlaði að verða fræg ballerína, og sænsk bekkjarsystir hennar. Þetta hefur kostað blóð, svita og tár, háar fjárhæðir og miklar fjarvistir frá fjölskyldunni.

|

Útskrifast úr virtasta ballettskóla Evrópu |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Slóð | Facebook | Athugasemdir (16)

Ég fagna ákvörðun talsmanns neytenda að höggva á þann hnút sem Seðlabanki og Fjármálaeftirlit hnýttu í vikunni. Tilmæli hans til fjármálafyrirtækja eru:

Efni: Tilmæli til SFF f.h. aðildarfyrirtækja að um að lægri föst krónutala verði innheimt til bráðabirgða af lánum sem vafi leikur á hvort falli undir fordæmisáhrif nýlegra gengisdóma Hæstaréttar

Að gefnu tilefni og að teknu tilliti til sjónarmiða, sem talsmaður neytenda hefur leitað eftir hjá samtökunum, er eftirfarandi tilmælum vinsamlegast beint til Samtaka fjármálafyrirtækja (SFF) sem fulltrúa fjármálafyrirtækja á neytendamarkaði:

SFF hvetji aðildarfyrirtækin til þess að innheimta aðeins tiltekna krónutölu miðað við hverja milljón króna af upphaflegum höfuðstól lána ef vafi er talinn leika á hvort lánaskilmálar falli undir fordæmisáhrif dóma Hæstaréttar frá 16. júní sl. í málum þar sem gengistrygging var dæmd ólögmæt samkvæmt lögum um vexti og verðtryggingu. Þetta fyrirkomulag, sem er hagstæðara neytendum en umdeild tilmæli Fjármálaeftirlitsins og Seðlabanka Íslands frá 30. júní sl., gildi þar til endanlegt fordæmi dómstóls fæst í þeim ágreiningi sem upp er kominn um hvort eitthvað - og þá hvað - geti komið í stað hinnar ólögmætu gengistryggingar.

Þarna leggur hann til að farin verði sú leið sem SPRON og Frjálsi fjárfestingabankinn buðu viðskiptavinum sínum strax 18. júní sl. og ég skrifaði um í færslunni Virðingarverð fyrstu viðbrögð SPRON og Frjálsa - Landsbankinn í afneitun. SPRON/FF bjóða viðskiptavinum sínum að greiða mánaðarlega kr. 5.500 á hverja milljón af upphaflegum höfuðstóli lánsins. Það þýðir að hafi lán verið 10 milljónir í upphafi, þá greiðir lántaki kr. 55.000 á mánuði. Sé um bílalán að ræða, þá mun upphæðin vera kr. 15.000 í stað kr. 5.500, þannig að af 2 m.kr. láni, þá eru greiddar kr. 30.000 á mánuði. Skiptir þá engu máli í hvaða upphæð lánin standa núna.

Gallinn við leið SPRON/FF er að fólk þarf að óska eftir skilmálabreytingu með tilheyrandi kostnaði, en slíkt ætti að vera óþarfi að mínu áliti. Þessi greiðsla á bara að fara inn á greiðslu viðkomandi gjalddaga og það sem umfram er, að mati fjármálafyrirtækisins, á bara að fara inn á einhvers konar biðinnheimtu. Eina sem fólk á bara að þurfa að óska eftir þessari aðferð og það að skrást í kerfi fyrirtækjanna.

Ég get ekki gert neitt annað en skorað á fjármálafyrirtækin að verða við þessum tilmælum talsmanns neytenda um leið og ég þakka honum fyrir að senda þessi tilmæli frá sér.

|

Neytendur njóti vafans |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Breytt s.d. kl. 21:26 | Slóð | Facebook | Athugasemdir (15)

2.7.2010 | 01:50

Játning óráðsíumanns og áhættufíkils

Ég fékk í kvöld einu sinni sem oftar þessa klassísku spurningu um áhættusækni þeirra sem tóku gengistryggð lán. Ég er búinn að fá þessa spurningu svo oft að ég hef ákveðið að hætta allri "afneitun" og viðurkenna syndir mínar og mistök. Fyrst er það spurningin, en henni var beint til mín á Eyjunni:

Cola 1.7 2010 22:54Marinó:

Var það ekki meðvituð ákvörðun hjá þér að taka erlent lán? Og skildirðu ekki að lánið myndu hækka/lækka eftir því hvernig gengi íslenski krónunnar þróaðist miðað við aðra gjaldmiðla?

Og finnst þér allt í lagi nú að skýla þér á bak við formsgalla í samningnum?

Hér er svo svar mitt:

Cola, já, ég viðurkenni að ég tók svona lán af vandlega íhuguðu máli. Ég hef aldrei neitað því og ég hef aldrei neitað því að ég gerði ráð fyrir að gengið gæti veikst. Ég tók lánin á nokkurra ára tímabili og því sveiflaðist gengisvísitalan frá því að vera 124 niður í 100 og upp í 122 á þeim tíma sem ég tók lánin. Samkvæmt spám á árunum 2004 - 2007 frá greiningadeildum bankanna, fjármálaráðuneytisins og Seðlabankans, þá var gert ráð fyrir að gengið myndi haldast nokkuð stöðugt, en þó gæti það tekið snöggum breytingum og upp og niður. Talað var um að jafnvægisgengi væri 128 (gengisvísitala) og mjög svartsýn spá var að gengið færi í 136. Í minni áætlun, þá gerði ég ráð fyrir tveimur sviðsmyndum um veikingu gengisins. Fyrri var að gengið veiktist um 0,5% á ári að jafnaði, en það var í dúr og moll við þróun þess síðustu 10 ár á undan, þ.e. jafnaðar veiking án sveiflna. Bar ég þetta saman við að Seðlabankanum tækist að halda verðbólgu innan 2,5% verðbólgumarkmiða sinna. Seinna dæmið var að gengið veiktist um 2% á ári að jafnaði á 30 árum og verðbólga væri óbreytt frá fyrra dæmi. Ég nýtti mér alls konar gögn og tölulegar upplýsingar til að styðja útreikninga mína og fá þannig sem raunhæfustu niðurstöður. Við útreikninga mína gerði ég ráð fyrir stuttum dýfum eða toppum, sem gengju yfir á 6 - 12 mánuðum og væru í líkingu við sveiflurnar 2001 og með seinni lánin það sem gerðist 2006. Spá mín er svo sem ekki orðin röng ennþá fyrir utan að toppurinn varð hærri og hefur varað lengur, en þetta með 2% jafnaðarvöxt á 30 árum gæti ennþá ræst, þó ólíklegt sé. A.m.k. gerði ég ekki ráð fyrir að öll 30 ára hækkunin kæmi á nokkrum mánuðum.

Ég verð að viðurkenna, að mér yfirsást einn veigamikill þáttur sem skiptist í um 50 undirliði, en ég held að mér sé nokkur vorkunn með það. Mér yfirsást sá möguleiki að verið væri að ljúga að okkur um hagstærðir, þróun gengis, áhættu í fjármálakerfinu og við fengum ekki að vita að bankarnir væru í raun risastór seðlaveski nokkurra manna sem hefðu það að markmiði að kreista úr þeim alla þá peninga sem þar voru. Mér yfirsást að taka tillit til þess að bankarnir fölsuðu afkomutölur sínar og hlutabréfaverð með grófri markaðsmisnotkun. Ég gleymdi að taka með í reikninginn að nokkrir ósvífnir einstaklingar (og líka erlendir vogunarsjóðir) hefðu saman eða í nokkrum hópum ákveðið að íslenska krónan og íslenska hagkerfið væri verðugt fórnarlamb fyrir sísvanga varúlfa fjármálaheimsins.

Já, ég gerði alvarleg mistök og um ástæðu mistaka minna má lesa á hátt í 3000 bls. í skýrslu rannsóknarnefndar Alþingis. Mér finnst einhvern veginn að ég hafi nokkuð þokkalega afsökun fyrir mistökum mínum, sérstaklega þar sem ég hef aldrei verið innvígður né innmúraður í innsta hring fjárglæframanna Íslands.

Ég gerði líka þau mistök að trúa sérfræðingum greiningardeildar Íslandsbanka, sem gáfu út þá spá 28. maí 2008 (sjá frétt mbl.is http://www.mbl.is/mm/vidskipti/frettir/2008/05/28/glitnir_gengishaekkun_i_haust/) að lokagengisvísitala ársins 2008 myndi verða 135 og meðalgengisvísitalan yrði 142. Fyrir árið 2009 hljóðaði spáin upp á meðalgengi 128. Segðu mér nú, Cola, hverju átti maður að trúa? Ég tek það fram að spáin í júní var svartari, en hún var samt góð miðað við það sem varð.

Ekki má gleyma því að ég trúði ráðherrum, þingmönnum, eftirlitsstofnunum, embættismönnum og því að upplýsingar á verðbréfaþingi væru réttar og sannar. Já, ég féll í þá gryfju að halda að menn hefðu heiðarleika að leiðarljósi, en væru ekki útsmognir svikarar, lygarar, fjárglæframenn og hugsuðu bara um eigin hag á kostnað almennings og þjóðfélagsins. Ég hélt að þeir væru eins og ég. En mikið er ég feginn að ég er ekki eins og þeir.

Ég játa á mig þá fákunnáttu, að hafa ekki kunnað á öll trixin í bókinni, svo sem að vera með framvirkar varnir, færa áhættuna af lántökum mínum yfir í nær eignalaus eignarhaldsfélög, sem auðvelt væri að setja á hausinn án þess að ég tapaði nokkru, láta eignarhaldsfélagið kaupa húsið mitt á uppsprengdu verði og veðsetja það fyrir margfalt verðmæti þess og leigja mér svo húsið á skúringarkonutaxta. Nú að láta síðan hið gjaldþrota eignarhaldsfélag taka himin hátt lán til þess að greiða mér allt lánið sem arð sem ég færði í snatri yfir á huldufélag á aflandseyju. Já, mistök mín voru mörg. Líklegast þau stærstu og afdrifaríkustu eru að ég tel mig þokkalega heiðralegan og með vel við unandi siðgæðisvitund, hvorutveggja sem ég met meira en allt hitt.

Geri þetta mig að óráðsíumanni og áhættufíkli, þá verður svo að vera.

Varðandi síðustu spurninguna þína, Cola, þá hef ég aldrei skýlt mér bak við formgalla lánanna. Ég hef alltaf talað um að sanngirni þurfi að ganga í allar áttir. En núna er Hæstiréttur búinn að dæma um þessi "mistök" fjármálafyrirtækjanna og ég fæ bara engu um það ráðið. Ég bað ekki um þessa niðurstöðu og hafði allt fram til 12. febrúar á þessu ári talað fyrir öðrum lausnum. Þann dag reis vonarsól almennings og við sáum í fyrsta sinn, að kannski, já kannski, yrðu það réttlætið (þ.e. lögin) en ekki manneskjuleg úrræði (sanngirni), sem kæmi okkur til hjálpar.

Bloggar | Breytt s.d. kl. 01:59 | Slóð | Facebook | Athugasemdir (24)

1.7.2010 | 23:10

Hvað sagði Hæstiréttur? - Tilmælin virka sem lög

1. Voru þeir samningar sem málin snerust um leigusamningar eða lánasamningar? Hæstiréttur komst að því að þeir væru lánasamningar. Þetta atriði hefur eingöngu fordæmisgildi fyrir álíka samninga og skiptir engu máli þegar um lánasamninga er að ræða.

2. Voru samningarnir í íslenskum krónum eða erlendum gjaldmiðli? Niðurstaða Hæstaréttar var að samningarnir væru í íslenskum krónum og ástæðan er tilgreind í eftirfarandi texta úr dómsorðum réttarins í máli 92/2010:

Til þess verður á hinn bóginn að líta að samningur aðilanna ber skýrlega með sér að hann var um lán í íslenskum krónum, en fjárhæðin, sem ákveðin var í þeirri mynt, væri bundin við gengi tveggja erlendra mynta í þar greindum hlutföllum. Kaupverð bifreiðarinnar, sem samningurinn snerist um, var jafnframt tilgreint í íslenskum krónum og mánaðarlegar greiðslur í 84 mánuði ákveðnar í sama gjaldmiðli. Berum orðum kom fram í skilmálum með samningnum að íslensk fjárhæð hverrar afborgunar ætti að breytast eftir gengi á þeim erlendu myntum, sem mið var tekið af, og sagði að auki í texta samningsins að hann væri „100% gengistryggður“. Af þessum sökum er ótvírætt að samningur aðilanna var um skuldbindingu í íslenskum krónum og fellur hann því undir reglur VI. kafla laga nr. 38/2001.

Skoðum þetta betur. Þarna er bent á að höfuðstóllinn var í íslensku krónum, þó fjárhæð hans væri bundin gengi tveggja erlendra mynta. Kaupverð og mánaðargreiðslur var tilgreint í íslenskum krónum. Þetta atriði er fordæmisgefandi fyrir alla lánasamninga, þar sem ótvírætt er að lántaki hafi aldrei fengið erlendar myntir í hendur eða greitt mánaðargreiðslur í öðru en íslenskum krónum.

3. Er gengistrygging heimil samkvæmt lögum? Niðurstaða Hæstaréttar er ótvíræð og í máli 153/2010 segir:

Vilji löggjafans kom skýrlega fram í því að í orðum lagaákvæðanna var eingöngu mælt fyrir um heimild til að beita tilteknum tegundum verðtryggingar, en þar var ekkert rætt um þær tegundir, sem óheimilt var að beita. Lög nr. 38/2001 heimila ekki að lán í íslenskum krónum séu verðtryggð með því að binda þau við gengi erlendra gjaldmiðla. Reglur 13. og 14. gr. laga nr. 38/2001 eru ófrávíkjanlegar, sbr. 2. gr. laganna, og verður því ekki samið um grundvöll verðtryggingar, sem ekki er stoð fyrir í lögum. Fyrrnefnd ákvæði í 4. og 7. gr. samnings áfrýjanda og stefnda Jóhanns Rafns um gengistryggingu voru því í andstöðu við þessi fyrirmæli laganna og skuldbinda þau ekki stefndu af þeim sökum. Niðurstaða héraðsdóms verður því staðfest.

Gengistrygging er því óheimil. Tökum eftir því að það eru eingöngu þessi atriði um gengistrygginguna sem skuldbinda ekki lántakann. Þetta atriði er að mati allra sem ég hef rætt við fordæmisgefandi fyrir öll lán sem sem greidd voru út í íslenskum krónum og greitt er af í íslenskum krónum en eru samkvæmt upprunalegum lánasamningi með tengingu við erlenda gjaldmiðla.

Niðurstaðan af þessu er að dómur Hæstaréttar nær til mun fleiri lánasamninga, en bara bílalánasamninga. Enda væri fráleitt að Seðlabanki Íslands og FME væru að hafa áhyggjur af þjóðarhag, ef eingöngu þrjú bílalánafyrirtæki gætu orðið fyrir höggi á eigið fé vegna dómsins.

Í lögfræðiáliti á vefsvæði talsmanns neytenda koma fram mörg önnur áhugaverð lagarök fyrir því að fleiri lán falli undir þetta. Höfundur álitsins lítur fjölmargra þátta og hvet ég fólk til að kynna sér álitið, þó því sé ekki að neita, að gott er fyrir ólöglærða að lesa það í nokkrum atrennum

Í dag sat ég svo fund, þar sem fleiri sjónarmið komu fram. Það getur nefnilega vel verið að skuldabréfið sjálft sé formlega "erlent lán", en öll fylgiskjöl, lánsumsókn, vinnuskjöl, uppgjörsskjöl, útgreiðsluskjöl, o.s.frv. beri það með sér að lánið sé gengistryggt. Ég hef sjálfur sagt, að hafi lántaki sótt um lán í íslenskum krónum með tengingu við erlenda mynt eða myntir, þá hefur hann ekkert um það að segja hvaða skjalaform lánveitandi notar við gerð lánasamningsins. Hvor á þá að njóta vafans, sá sem útbjó samninginn eða lántakinn? Um þetta verður rifist.

Tilmælin virka sem lög

Ég óttaðist í gær, að tilmæli Seðlabanka Íslands og Fjármálaeftirlitsins myndu virka sem lög. Fjármálafyrirtækin myndu eitt af öðru fara eftir þeim á sama hátt og öðrum tilmælum FME. Nú er það sem sagt komið á daginn. Ekkert fjármálafyrirtæki hefur tekið sjálfstæða ákvörðun um vaxtakjör eða túlkað vafa neytendum í hag, þó að það sé grunnurinn í 36. gr. laga nr. 7/1936 og neytendaverndartilskipun ESB 93/13/EBE. Nei, betra er að brjóta lögin en virða rétt neytenda.

Þetta þarf svo sem ekkert að koma á óvart, enda meira og minni í anda lagatúlkunar þessara fyrirtækja hin síðari ár. Hið furðulega er að oftast var FME á hinum endanum, þ.e. þurfti að berjast við fjármálafyrirtækin, en þá eins og nú lúffar FME fyrir fjármálafyrirtækjunum. Við vitum hverjar afleiðingarnar urðu síðast. Hverjar ætli þær verði núna?

|

SP-fjármögnun fer að tilmælunum |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Breytt s.d. kl. 23:13 | Slóð | Facebook | Athugasemdir (7)

1.7.2010 | 01:03

Fattleysið mitt er með ólíkindum en það tók enda

Enn einn viðburðarríkur dagur er að kveldi kominn og enn einu sinni voru gengistryggð lán mál málanna. Ég er núna búinn að lesa margar fréttir og horfa á sjónvarpsfréttir á báðum stöðvum, hlusta á viðtöl á útvarpsstöðvum og hér á mbl.is. Þrátt fyrir þetta og vera talsvert vel inni í þessum málum, líklega betur en meðal Jóninn, þá er ég ekki að fatta allt þetta.

Seðlabankinn og FME gáfu út þessi tilmæli til að verja þjóðarhag. Við þetta hef ég nokkrar spurningar:

1) Við erum þjóðin og hvernig getur það verið að verja okkar hag að leggja til mun hærri vexti en eru á lánunum?

2) Ef dómur Hæstaréttar fjallar aðeins um bílalánin, eins og svo mörg fjármálafyrirtæki halda fram, (okkar lán eru í lagi, segja þau), hvernig getur það staðist að breyting á vöxtum úr breytilegum LIBOR-vöxtum með vaxtaálagi í vexti Seðlabankans geta ógnað þjóðarhagi? Hafa skal í huga að gengistryggð bílalán eru víst metin á 85 milljarða í bókum bankanna.

3) Ef dómur Hæstaréttar fjallar líka um húsnæðislán heimilanna, hvernig getur það verið meira í þjóðarhag að láta fjármálafyrirtækin fá peninginn beint, en að nota hann í neyslu fyrst sem skapar veltu hjá fyrirtækjunum, sem viðheldur eða fjölgar störfum, og skatttekjur fyrir ríkið og sveitarfélögin, sem gerir þeim kleift að halda uppi meiri þjónustu og viðhalda eða fjölga störfum og sem gerir það að verkum að tekjur heimilanna aukast og hringrásin hefst aftur?

4) Ef dómur Hæstaréttar nær líka fyrir lán fyrirtækjanna, hvernig getur það verið meira í þjóðarhag að láta fjármálafyrirtækin fá peninginn beint, en að nota hann til að auka veltuna í þjóðfélaginu, sem viðheldur eða fjölgar störfum..sem gerir það að verkum að tekjur heimilanna aukast, sem verður til þess að þau geta notað peninginn í neyslu o.frv.?

Arnór Sighvatsson sagði að SÍ og FME teldu að þeirra skilningur á vaxtalögunum styddu við tilmælin og vísar til 18. gr. og 4. gr. laganna. Hér fer ég á haus í fattleysi:

1) Fjórða greinin fjallar um það hvenær má nota vexti Seðlabankans. Það er þegar "hundraðstala eða viðmið vaxta" kemur ekki fram í samningi eða hefur verið dæmt ógilt. Nú hef ég bara mína lánasamninga fyrir framan mig, hjá fjórum mismunandi lánveitendum. Í öllum þessum samningum kemur tvennt fram: a) að lánin séu tengd við LIBOR-vexti; b) að lánafyrirtækið leggi fast vaxtaálag á LIBOR-vextina. Ég fatta ekki hvernig SÍ og FME geta metið það sem svo að ákvæði 4.gr. leyfi þeim að tengja vexti SÍ við samningana.

2) Í 18. grein segir: "Ef samningur um vexti eða annað endurgjald..telst ógildur og hafi endurgjald verið greitt ber kröfuhafa að endurgreiða skuldara..".(Leturbreyting MGN) Það er sama hvernig ég les dóma Hæstaréttar, þá fæ ég ekki séð að samningur um vexti hafi verið dæmdur ógildur, og þó svo væri þá er ég skuldari en ekki kröfuhafi, þannig að ég fatta ekki hvernig hægt er að nota þessa grein til að réttlæta, hvað þá rökstyðja, að ég eigi að greiða vexti SÍ í stað samningsvaxta.

3) Ok, gefum þeim sjens og skoðum hvort hægt sé að víkja frá greinum laganna. Um slíkt er fjallað í 2. gr. laganna og vil ég nú vitna í Eyvind G. Gunnarsson, en hann hefur nokkrum sinnum sagt í minni endursögn: "Ákvæði II. og IV. kafla [sem innihalda greinar 3, 4, 8 og 9] eru frávíkjanlegar en ekki aðrir kaflar." Skoðum þá hvenær þessir kaflar geta verið frávíkjanlegir: "Ákvæði II. og IV. kafla laga þessara gilda því aðeins að ekki leiði annað af samningum, venju eða lögum." Einmitt "að ekki leiði annað af samningum, venju eða lögum". Þannig að séu einhverjir samningar sem eru í gildi, þá er ekki hægt að nota 4. gr. til að breyta vöxtunum.

Arnór aftur: Vissulega kemur högg á eiginfjárstöðu fyrirtækjanna, en með þessu þola þau það. - Hér keyrir fattleysi mitt um þverbak hvað varðar Landsbankann og dótturfélag bankans SP-fjármögnun, Arion banka, Íslandsbanka, Frjálsa fjárfestingabankann, SPRON, BYR og SpKef og raunar Avant og Lýsingu líka.

1) Ég sat fund hjá efnahags- og skattanefnd með forstjórum fjármögnunarfyrirtækjanna og fulltrúum Íslandsbanka um daginn. Á þeim fundi kom skýrt fram að þau þyldu hvert um sig að dómur Hæstaréttar félli eins og hann féll. Fyrirtækin myndu finna fyrir dómnum, en rekstrarhæfi þeirra yrði áfram í lagi. Þetta eru orð forsvarsmanna fyrirtækjanna fyrir þingnefnd, þannig að varla voru menn að segja ósatt!

2) Samkvæmt októberskýrslu Alþjóðagjaldeyrissjóðsins, þá fóru innlend lánasöfn gömlu bankanna til þeirra nýju með 45% afslætti vegna lána heimilanna og allt að 70% afslætti vegna lána fyrirtækja. Samkvæmt opinberum tölu Seðlabankans lækkaði staða gengisbundinna útlána bankanna úr 2.830 milljörðum í lok þriðja ársfjórðungs 2008 niður í 880 milljarða í lok árs 2009. Mér sýnist sem með þessu sé meira en borð fyrir báru hjá bönkunum og líklegast sé búið að gera gott betur en að reikna með niðurfærslu lánasafnanna en nemur leiðréttingu á höfuðstóli þeirra vegna dóms Hæstaréttar. Vissulega koma einhverjar endurgreiðslur til viðbótar og síðan afskriftir, en lækkun á bókfærðu verði úr 2.830 milljörðum í 880 er nokkuð ríflega, sérstaklega þegar haft er í huga að þorri lántaka hefur ekki séð örla fyrir þessu í lánum sínum.

3) FF og SPRON eru þrotabú og endurheimtur af útlánum þessara fyrirtækja hefur ekkert með þol eiginfjárstöðu fyrirtækjanna. Hún er neikvæð fyrst fyrirtækin eru í þrotameðferð. Vissulega hefur þetta áhrif á endurheimtur kröfuhafa, en það er þessu máli óviðkomandi.

4) BYR og SpKef eru bæði nýkomin úr endurskipulagningu. Hafi ekki verið gert fyrir þessari niðurstöðu Hæstaréttar, þar sem niðurstaða héraðsdóms frá 12.2.2010 lá fyrir, þegar þeirri endurskipulagningu lauk, þá hefur einhverjum orðið verulega á í messunni.

Næsta fattleysi mitt er hvernig þeim dettur í hug að þeir komist upp með þetta.

1) Út um allan bæ sýnast mér vera lögspekingar sem trúa ekki sínum eigin augum og eyrum. Ég hef séð menn nefna að best sé að kæra þetta til lögreglu eða jafnvel alþjóðlegra dómstóla. Halda menn að fólk skilji ekki hversu lítil lagastoð er í þessum tilmælum.

2) Ég hef aldrei mætt eins mikilli reiði og vantrú fjölmiðlafólks við nokkru í tengslum við baráttu Hagsmunasamtaka heimilanna, eins og í dag. Hver fjölmiðlamaðurinn á fætur öðrum hringdi og spurði hvað væri í gangi. Fréttamenn tóku upp vangaveltur okkar á fréttamannafundi ríkisstjórnarinnar og ég hafði það á tilfinningunni að Steingrími liði ekki vel með þessa ákvörðun FME og SÍ.

3) Leikhús fáránleikans náði hæstum hæðum í símaviðtali Síðdegisútvarpsins á Rás 2 við Guðjón Rúnarsson, framkvæmdastjóra Samtaka fjármálafyrirtækja, sem allt í einu sá gull í öllum hornum og hélt því blákalt fram að þessir vextir myndu ekki bara standa, heldur yrðu afturvirkir. Dagskrárgerðarmenn sem voru með mér í stúdíói 2 misstu gjörsamlega andlitið, þegar Guðjón sagði þetta. Það var ekki fyrr en ég var kominn út, sem ég skyldi hvað klukkan sló. Þetta er leikrit sem sett er upp til að bæta samningsstöðu fjármálafyrirtækjanna. Ákveðnar eru gjörsamlega fáránlegar kröfur, ýtrustu kröfur sem hægt væri að gera fyrir dómi, eins og talsmaður neytenda benti á í dag, og síðan á að gefa eftir og þá verða allir glaðir.

Fattleysið mitt endaði þarna. Eina rökrétta skýringin á öllum þessum klúðurslegu aðgerðum, rökstuðningi og viðbrögðum voru til að stilla upp réttri varnarlínu. Við sjáum bara sóknarlínuna, því í hana var eytt miklu púðri, en bak við hana er varnarlína.

Þetta er gamalkunnugt trix. Núverandi forseti notaði það árið 1989, þegar hann var fjármálaráðherra og skoðanabróðir hans er greinilega að reyna að endurnýta það í örlítið breyttri mynd. Þá hafði sá orðrómur verið þrálátur, að það ætti að hækka skatta á skattpíndri þjóðinni um 6%. Þessi orðrómur fór af stað snemma í vikunni og ágerðist eftir því á leið. Þá tókst fréttamanni útvarps eða sjónvarps loks að króa Ólaf af og bar þetta undir hann. Svarið kom að bragði: "Nei, nei, nei. Þetta er algjör misskilningur. Það á bara að hækka skatta um 3,5%." Landinn sem hafði horft upp á mögulega 6% hækkun varð svo glaður að hækkunin átti "bara" að vera 3,5%, að hann unni sæll við sitt.

Það er sem sagt búið að undirbúa, að Steingrímur J eða Gylfi komi frelsandi á hvíta hestinum með vexti sem eru mitt á milli vaxta Seðlabankans og samningsvaxta. Og hvað er líklegast að gerist þá? Jú, allir verða ofsa glaðir, enda ekki eins slæmt og hitt, labba áhyggjulausir inn í sólsetrið.

Vilji menn fara svona leið, af hverju ekki bara fara hana strax. Af hverju halda fjármálafyrirtækin endilega að lántakar séu eins og þeir, þ.e. ósanngjarnir og þverir? Ég veit ekki betur en að allir hagsmunaaðilar neytenda og lántaka hafi í nærri 17 mánuði beðið um viðræður um sanngjarna niðurstöðu. Og ég veit að sanngirni er aldrei eineygð. Kannski er það, að margur heldur mig sig, eins og sagt er, og fjármálafyrirtækin hafi haldið að við myndum haga okkur eins og þau. Vitið þið til, við erum betri en það.

|

Vilja skoða lagasetningu |

| Tilkynna um óviðeigandi tengingu við frétt | |

Bloggar | Slóð | Facebook | Athugasemdir (32)

Heimsóknir

Flettingar

- Í dag (16.9.): 0

- Sl. sólarhring: 3

- Sl. viku: 10

- Frá upphafi: 0

Annað

- Innlit í dag: 0

- Innlit sl. viku: 10

- Gestir í dag: 0

- IP-tölur í dag: 0

Uppfært á 3 mín. fresti.

Skýringar

Eldri færslur

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

Tenglar

Upplýsingaöryggi og persónuvernd

- Betri ákvörðun ráðgjafarþjónusta Marinós G. Njálssonar

- CISA, CISM, COBIT, Val IT

- Staðlaráð Íslands

- Heimasíða Persónuverndar

Hagsmunabarátta

- Hagsmunasamtök heimilanna

- Hugmyndir að úrræðum fyrir almenning

- Færa þarf höfuðstól lánanna niður

- Fólk þarf leið út úr fjárhagsvandanum

- Innlegg í naflaskoðun og endurreisn

- Er raunhæft að afnema verðtrygginguna eða setja henni skorður?

- Aðgerðaráætlun fyrir Ísland

- Hinn almenni borgari á að blæða

- Leið ríkisstjórnarinnar er röng

- Innantómar aðgerðir til stuðnings heimilunum

- Tillögur talsmanns neytenda

- Á hverju munu Íslendingar lifa?

- Verðbólga sem hefði geta orðið

- Aðgerða þörf strax - Tillaga að aðgerðahópum

- Mikilvægast að varðveita störfin

- Hvar setjum við varnarlínuna?

- 385 milljarða til bankanna og reikningurinn til heimilanna

- 2009 gengið í garð, ár endurreisnar, en hvernig endurreisn viljum við?

- Jöklabréf, erlend lán og vaxtaskiptasamningar

Færsluflokkar

- Áhættustjórnun

- Bloggar

- Dægurmál

- Efnahagsmál

- Endurreisn

- Ferðalög

- Ferðaþjónusta

- Heimspeki

- HRUNIÐ

- Icesave

- Íbúðalánasjóður

- Íþróttir

- Lánamál

- Leiðsögn

- Lífeyrissjóðir

- Lífspeki

- Menning og listir

- Menntun og skóli

- Neytendavernd

- Persónuvernd

- Skuldamál heimilanna

- Snjóhengjur

- Stjórnmál og samfélag

- Trúmál og siðferði

- Tölvur og tækni

- Umhverfismál

- Upplýsingaöryggi

- Utanríkismál/alþjóðamál

- Viðskipti og fjármál

- Vinir og fjölskylda

- Vísindi og fræði

tilmaeli_hh_til_lantaka.pdf

tilmaeli_hh_til_lantaka.pdf