31.5.2011 | 22:24

600 milljaršar af skuldum heimilanna viš bankana vegna verštryggingar og fleira įhugavert

Žęr hrśgast inn skżrslurnar og skjölin žessa daganna, sem styšja viš fullyršingar okkar sem stašiš hafa ķ fararbroddi ķ fyrir hagsmunum heimilanna eftir hrun. Rit Sešlabanka Ķslands Fjįrmįlastöšugleiki 2011-1, sem kom śt ķ dag, dregur žar ekkert undan og "kjaftar frį" fleiri atrišum sem bankarnir vilja ekki aš viš vitum. En hvaš hef ég, Hagsmunasamtök heimilanna, Samtök lįnžega, žingmenn į borš viš Lilju Mósesdóttur, Eygló Haršardóttur, Žór Saari, Margréti Tryggvadóttur og fleiri óžęgilegir andmęlendur stjórnvalda og fjįrmįlafyrirtękjanna sagt.

1. Bankarnir žrķr fengu lįn heimilanna meš verulegum afslętti frį hrunbönkunum. Į mynd II-39 į bls. 38 (sjį hér til hlišar) ķ skżrslunni sést svart į hvķtu aš śtlįn innlįnsstofnana til heimilanna fóru upp ķ um 1.050 ma.kr. ķ lok september 2008, en höfšu falliš nišur ķ um 500 ma.kr.tveimur mįnušum sķšar og standa ķ žeirri tölu ķ dag. Kannski er ég bara svo endalaust óheppinn, en allt žar til ķ lok mars į žessu įri, žį héldu mķnir višskiptabankar žvķ fram aš mķnar skuldir hefšu hękkaš en ekki lękkaš frį haustinu 2008. Jafnvel ķ gögnum sem žessi fjįrmįlafyrirtęki skilušu inn til skattsins vegna skattskżrslu įrsins, žį héldu žeir žvķ fram aš gengisdómar Hęstaréttar hefšu ekki haft nein įhrif į lįnin mķn, žrįtt fyrir aš ķ skżrslu fjįrmįlarįšherra um endurreisn bankanna og į myndritinu į mynd II-39 sjįist glögglega aš bankarnir geršu strax rįš fyrir aš lįnin vęru ólögleg eša ķ versta falli ekki innheimtanleg. En samt héldu bankarnir įfram aš innheimta žau eins og žeir hefšu greitt fullt verš fyrir žau. Nś langar mig aš vita ķ eitt skipti fyrir öll: Hvort teljast śtlįn innlįnsstofnana til heimilanna um 500 ma.kr. eša 1.000 ma.kr.?

1. Bankarnir žrķr fengu lįn heimilanna meš verulegum afslętti frį hrunbönkunum. Į mynd II-39 į bls. 38 (sjį hér til hlišar) ķ skżrslunni sést svart į hvķtu aš śtlįn innlįnsstofnana til heimilanna fóru upp ķ um 1.050 ma.kr. ķ lok september 2008, en höfšu falliš nišur ķ um 500 ma.kr.tveimur mįnušum sķšar og standa ķ žeirri tölu ķ dag. Kannski er ég bara svo endalaust óheppinn, en allt žar til ķ lok mars į žessu įri, žį héldu mķnir višskiptabankar žvķ fram aš mķnar skuldir hefšu hękkaš en ekki lękkaš frį haustinu 2008. Jafnvel ķ gögnum sem žessi fjįrmįlafyrirtęki skilušu inn til skattsins vegna skattskżrslu įrsins, žį héldu žeir žvķ fram aš gengisdómar Hęstaréttar hefšu ekki haft nein įhrif į lįnin mķn, žrįtt fyrir aš ķ skżrslu fjįrmįlarįšherra um endurreisn bankanna og į myndritinu į mynd II-39 sjįist glögglega aš bankarnir geršu strax rįš fyrir aš lįnin vęru ólögleg eša ķ versta falli ekki innheimtanleg. En samt héldu bankarnir įfram aš innheimta žau eins og žeir hefšu greitt fullt verš fyrir žau. Nś langar mig aš vita ķ eitt skipti fyrir öll: Hvort teljast śtlįn innlįnsstofnana til heimilanna um 500 ma.kr. eša 1.000 ma.kr.?

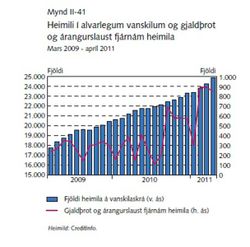

2. Vanskil munu fara vaxandi verši ekki gripiš til róttękra rįšstafana. Mynd II-39 sżnir aš hlutfall 90 daga vanskila heimilanna sem hlutfall af śtlįnum hafa fariš śt nįnast engu fyrri hluta įrs 2008 ķ um 11% hvaš nemur fjįrhęš, en samkvęmt mynd II-40 eru žetta 21% af heildarśtlįnum til heimila og hefur žaš haldist stöšugt sķšasta įriš. Hafa skal ķ huga, aš sé eitt lįn lįntaka hjį viškomandi banka ķ 90 daga vanskilum, žį teljast öll lįn viškomandi hjį bankanum ķ vanskilum. Žį sżnir mynd II-41 (sjį hér til hlišar) aš glansmyndin sem Jóhanna og Įrni Pįll hafa dregiš upp um aš heimilum ķ alvarlegri stöšu hafi ekki fjölgaš svo mikiš (böršu sér į brjósti meš žetta ķ eldhśsdagsumręšu į Alžingi į fyrri hluta įrs 2010) er enn ein blekkingin. Frį įrsbyrjun 2009 hefur heimilum sem eru ķ alvarlegum vanda fjölgaš um vel yfir 7.000 eša um 40%. Žó svo aš dregiš hafi śr gjaldžrotum einstaklinga, žį er žaš mķn tilfinning aš žetta sé logniš į undan storminum. Einnig mį segja aš śrręšin sem veriš er aš vķsa einstaklingum ķ, ž.e. greišsluašlögun og 110% leišin, sé ķgildi gjaldžrots, žar sem fólk er gert eignalaust meš öllu, žó žaš sé ekki formlega lżst gjaldžrota.

2. Vanskil munu fara vaxandi verši ekki gripiš til róttękra rįšstafana. Mynd II-39 sżnir aš hlutfall 90 daga vanskila heimilanna sem hlutfall af śtlįnum hafa fariš śt nįnast engu fyrri hluta įrs 2008 ķ um 11% hvaš nemur fjįrhęš, en samkvęmt mynd II-40 eru žetta 21% af heildarśtlįnum til heimila og hefur žaš haldist stöšugt sķšasta įriš. Hafa skal ķ huga, aš sé eitt lįn lįntaka hjį viškomandi banka ķ 90 daga vanskilum, žį teljast öll lįn viškomandi hjį bankanum ķ vanskilum. Žį sżnir mynd II-41 (sjį hér til hlišar) aš glansmyndin sem Jóhanna og Įrni Pįll hafa dregiš upp um aš heimilum ķ alvarlegri stöšu hafi ekki fjölgaš svo mikiš (böršu sér į brjósti meš žetta ķ eldhśsdagsumręšu į Alžingi į fyrri hluta įrs 2010) er enn ein blekkingin. Frį įrsbyrjun 2009 hefur heimilum sem eru ķ alvarlegum vanda fjölgaš um vel yfir 7.000 eša um 40%. Žó svo aš dregiš hafi śr gjaldžrotum einstaklinga, žį er žaš mķn tilfinning aš žetta sé logniš į undan storminum. Einnig mį segja aš śrręšin sem veriš er aš vķsa einstaklingum ķ, ž.e. greišsluašlögun og 110% leišin, sé ķgildi gjaldžrots, žar sem fólk er gert eignalaust meš öllu, žó žaš sé ekki formlega lżst gjaldžrota.

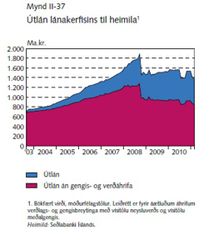

3. Verštrygging ber įbyrgš į 600 af 1.400 ma.kr. af skuldum heimilanna hjį lįnakerfinu. Hśn er fróšleg mynd II-37 į bls. 37 (sjį hér til hlišar). Af um 1.400 ma.kr. śtlįnum lįnakerfsins til heimilanna eru um 600 ma.kr. vegna verš- og gengisįhrifa eša tęp 43%. Žar sem gengisįhrif eiga aš mestu aš vera horfin śt śr žessum śtreikningum, žį mį bśast viš žvķ aš verštryggingin hafi hękkaš höfušstól śtlįna um 75%. Ég veit ekki hvernig afslįtturinn į lįnasöfnunum frį hrunbönkunum hefur įhrif į verštryggingaržįttinn.

3. Verštrygging ber įbyrgš į 600 af 1.400 ma.kr. af skuldum heimilanna hjį lįnakerfinu. Hśn er fróšleg mynd II-37 į bls. 37 (sjį hér til hlišar). Af um 1.400 ma.kr. śtlįnum lįnakerfsins til heimilanna eru um 600 ma.kr. vegna verš- og gengisįhrifa eša tęp 43%. Žar sem gengisįhrif eiga aš mestu aš vera horfin śt śr žessum śtreikningum, žį mį bśast viš žvķ aš verštryggingin hafi hękkaš höfušstól śtlįna um 75%. Ég veit ekki hvernig afslįtturinn į lįnasöfnunum frį hrunbönkunum hefur įhrif į verštryggingaržįttinn.

4. Lķtiš hefur gengiš ķ leišréttingu skulda umfram žaš sem dómstólar hafa dęmt. Ég hef, įsamt Hagsmunasamtökum heimilanna og Samtökum lįnžega, ķtrekaš haldiš žvķ fram aš ekki fjįrmįlafyrirtękin hafi lķtiš gert annaš en žau hafa veriš neidd til af dómstólum og jafnvel hafa mörg žeirra žrjóskast viš. Į bls. 39 ķ riti Sešlabankans segir:

Eftir fjįrmįlaįfalliš hefur veriš bošiš upp į nokkur śrręši fyrir heimili ķ greišsluerfišleikum. Žar mį nefna ašlögun ķbśšaskulda aš veršmęti vešsettra eigna, svokölluš 110% leiš, greišslujöfnun fasteignavešlįna, sértęk greišsluašlögun og żmis śrręši varšandi sjįlfskuldarįbyrgšir og lįnsveš. Nišurfęrsla į skuldum heimilanna hefur žó lķklega įtt sér aš mestu staš ķ gegnum endurśtreikning į lįnum sem innihéldu ólögmęta gengistryggingu.

Hér tekur Sešlabankinn alveg undir meš okkur. Leišréttingin er fyrst og fremst aš skila sér fyrir tilstušlan dómstóla!

Mįlefni fyrirtękja

Ég hef ekki fjallaš mikiš um mįlefni fyrirtękja og er žaš einfaldlega vegna žess, aš žau ęttu aš hafa nęgan ašgang aš sérfręšingum til aš halda uppi vörnum fyrir sig. Mér viršist aftur sem svo sé ekki og raunar hafi hagsmunasamtök fyrirtękja, svo sem Samtök atvinnulķfsins, įkvešiš aš taka ekki afstöšu ķ skuldamįlum žeirra. Er mér žaš gjörsamlega óskiljanlegt, žar sem lįn fyrirtękja voru lķka fęrš frį hrunbönkunum til žeirra nżju meš miklum afslętti.

Įstęšan fyrir žvķ aš ég vil taka upp mįlefni fyrirtękja hér eru ummęli sešlabankastjóra ķ kvöldfréttum annarrar hvorrar sjónvarpsstöšvarinnar. (Man ekki hvorri, en lķklegast var žaš į Stöš 2.). Žar nefndi hann aš skuldir fyrirtękja vęru svo og svo hįtt hlutfall af landsframleišslu (um 243% sbr. bls. 31 ķ riti SĶ). Nś veit ég ekki hver sś verga landsframleišsla er, sem Mįr Gušmundsson var aš vķsa til, eša til hvaša skulda er veriš aš vķsa. Samkvęmt mynd II-21 į bls. 31 (sjį hér til hlišar), žį eru "śtlįn til innlendra og erlendra fyrirtękja" innan viš 1.500 ma.kr. (Ķ texta į bls. 32 er žetta sagt vera "bókfęrt virši".) Samkvęmt skżrslu fjįrmįlarįšherra um endurreisn bankanna voru lįn nżju bankanna žriggja til višskiptavina ķ stofnefnahagsreikningi 1.463 ma.kr., ž.e. svipuš tala og öll lįn į bókfęršu virši eru ķ dag. Samkvęmt upplżsingum į bls. 16 ķ riti Sešlabankans eru 952 ma.kr. af 1.700 ma.kr. śtlįnum višskiptabankanna (aš BYR undanskyldum) til fyrirtękja. Ķ sķšustu fęrslu benti é į, aš hvergi hefur komiš fram aš viš yfirfęrslu lįnanna hafi eitthvaš veriš fęrt į varśšarreikning hjį žeim vegna hugsanlegrar viršisrżrnunar. Įrsreikningar bankanna bera žess ekki heldur merki. Bankarnir eru žvķ annaš hvort aš fęra bókhald sitt vitlaust og gefa rangar upplżsingar upp ķ įrsreikningum sķnum eša aš fullyršingar um aš śtlįn og kröfur nemi 243% af landsrframleišslu eru rangar. Raunar er fįrįnleiki upplżsinga Sešlabankans ennžį meiri, žar sem sagt er aš hęst hafi skuldirnar oršiš 330% af landsframleišslu og er žį lķklegast veriš aš vķsa til toppsins sem sést į mynd II-21, en hann nęr um 6.200 ma.kr. Ekkert samręmi er į milli upplżsinga į mynd II-21 og žessara tveggja tilvķsana ķ landsframleišsluna.

Įstęšan fyrir žvķ aš ég vil taka upp mįlefni fyrirtękja hér eru ummęli sešlabankastjóra ķ kvöldfréttum annarrar hvorrar sjónvarpsstöšvarinnar. (Man ekki hvorri, en lķklegast var žaš į Stöš 2.). Žar nefndi hann aš skuldir fyrirtękja vęru svo og svo hįtt hlutfall af landsframleišslu (um 243% sbr. bls. 31 ķ riti SĶ). Nś veit ég ekki hver sś verga landsframleišsla er, sem Mįr Gušmundsson var aš vķsa til, eša til hvaša skulda er veriš aš vķsa. Samkvęmt mynd II-21 į bls. 31 (sjį hér til hlišar), žį eru "śtlįn til innlendra og erlendra fyrirtękja" innan viš 1.500 ma.kr. (Ķ texta į bls. 32 er žetta sagt vera "bókfęrt virši".) Samkvęmt skżrslu fjįrmįlarįšherra um endurreisn bankanna voru lįn nżju bankanna žriggja til višskiptavina ķ stofnefnahagsreikningi 1.463 ma.kr., ž.e. svipuš tala og öll lįn į bókfęršu virši eru ķ dag. Samkvęmt upplżsingum į bls. 16 ķ riti Sešlabankans eru 952 ma.kr. af 1.700 ma.kr. śtlįnum višskiptabankanna (aš BYR undanskyldum) til fyrirtękja. Ķ sķšustu fęrslu benti é į, aš hvergi hefur komiš fram aš viš yfirfęrslu lįnanna hafi eitthvaš veriš fęrt į varśšarreikning hjį žeim vegna hugsanlegrar viršisrżrnunar. Įrsreikningar bankanna bera žess ekki heldur merki. Bankarnir eru žvķ annaš hvort aš fęra bókhald sitt vitlaust og gefa rangar upplżsingar upp ķ įrsreikningum sķnum eša aš fullyršingar um aš śtlįn og kröfur nemi 243% af landsrframleišslu eru rangar. Raunar er fįrįnleiki upplżsinga Sešlabankans ennžį meiri, žar sem sagt er aš hęst hafi skuldirnar oršiš 330% af landsframleišslu og er žį lķklegast veriš aš vķsa til toppsins sem sést į mynd II-21, en hann nęr um 6.200 ma.kr. Ekkert samręmi er į milli upplżsinga į mynd II-21 og žessara tveggja tilvķsana ķ landsframleišsluna.

En skošum ašeins žessi 243% af landsframleišslu. Fyrst vil ég nefna aš sś tala dettur nįnast af himnum ofan ķ riti SĶ. Ekki er skilgreint hvaša fyrirtęki eiga žessar skuldir, hvaš žį hvort žetta séu sömu fyrirtęki og talaš er um annars stašar ķ ritinu. Ekki er hęgt aš draga ašra įlyktun en svo sé, en samt vil ég gera fyrirvara um žaš hvaš framhaldiš varšar.

243% af landsframleišslu er um 3.550 ma.kr. mišaš viš aš verg landsframleišsla sé um 1450 ma.kr. Į mynd II-21 sést greinilega aš stašan nśna er tęplega 1.500 ma.kr. eša 2.000 ma.kr. undir žessum 3.550 ma.kr. Ķ svari Įrna Pįls Įrnasonar, efnahags- og višskiptarįšherra, til Gunnars Braga Sveinssonar, žingmanns Framsóknar, sem tilefni sķšustu fęrslu, segir rįšherra aš į įrunum 2009 - 2010 hafi 481 ma.kr. veriš afskrifašur af śtlįnum bankanna žriggja. Leggjum žį tölu viš og skuldir įn afskrifta ęttu žvķ aš vera um 4.100 ma.kr. Žetta er žvķ aš lįgmarki sś upphęš sem fjįrmįlafyrirtęki (aš stęrstum hluta nżju bankarnir žrķr hafa veriš aš innheimta af fólki og fyrirtękjum. Žetta er įhugavert af tveimur įstęšum: 1) Samkvęmt myndum II-21 og II-39, žį hafa skuldir fyrirtękja og heimila haldist nįnast óbreyttar frį nóvember 2008, ž.e. 1.500 ma.kr. annars vegar og 500 ma.kr. Aš teknu tilliti til afskriftanna sem koma fram ķ svari Įrna Pįls, en ekki ķ bókum bankanna, žį eru fjįrmįlafyrirtękin aš reyna aš innheimta af fólki og fyrirtękjum 1.550 ma.kr. umfram bókfęrt virši krafna. 2) Samkvęmt stofnefnahagsreikningi voru yfirtekiš lįn nżju bankanna vegna višskiptavina gömlu bankanna 1.463 ma.kr. Af žessu mį draga žį įlyktun aš lįn annarra innlįnsstofnana til fólks og fyrirtękja hafi veriš um 500 ma.kr. Ef nżju bankarnir hafa fylgt bókhaldslögum, žį er sķšan bśiš aš afskrifa af žessum 1.463 ma.kr. um 481 ma.kr.

Hvernig sem žessar tölur eru skošašar, žį er ekki hęgt aš finna neitt samręmi milli žeirra. Hvaš eru skuldir fyrirtękja miklar?

1) Samkvęmt stofnefnahagsreikningi nżju bankanna, žį eru žęr 1.463 ma.kr. mķnus skuldir heimilanna (hįmark 500 ma.kr.) plśs lįn fyrirtękja hjį öšrum innlįnsfyrirtękjum (hįmark 500 ma.kr.) plśs skuldir hjį öšrum lįnafyrirtękjum (stóšu ķ 230 ma.kr. um įramót skv. hagtölum Sešlabanka Ķslands) alls er žetta lķklegast į bilinu 1.700 - 1.800 ma.kr.

2) Samkvęmt svari Įrna Pįls var 481 ma.kr. afskrifašur af skuldum fyrirtękja hjį bönkunum žremur įrin 2009 - 2010. Lķklegast eru žessar afskriftir ekki fęršar į réttan hįtt ķ bókhaldi bankanna, žar sem žęr įttu ķ raun sér staš hjį hrunbönkunum, en gefum okkur nś aš žetta hafi įtt sér staš hjį nżju bönkunum, žį ęttu skuldir fyrirtękja aš vera aš hįmarki 1.800 ma.kr. - 481 ma.kr. = 1.319 ma.kr.

3) Sešlabankinn segir aftur aš skuldirnar séu 243% af vergri žjóšarframleišslu eša um 3.550 ma.kr. Hugsanlega er skżringin aš inn ķ žessa tölu vantar Landsvirkjun, Orkuveitu Reykjavķkur og önnur fyrirtęki sem taka lįn į erlendum markaši, en žį stenst ekki aš 330% af vergri landsframleišslu hafi veriš um 6.200 ma.kr.

4) Į bls. 16 ķ riti Sešlabankans er nefnt aš bókfęrt virši heildarśtlįna višskiptabankanna hafi ķ įrslok 2010 numiš 1.700 ma.kr. sem skiptist žannig aš 56% eša 952 ma.kr. hafi veriš til fyrirtękja, 25% eša 425 ma.kr. til heimila og afgangurinn til annarra. Samkvęmt žessu eru lįn fyrirtękja bókfęrš į innan viš 1.700 ma.kr.

Hvernig sem horft er į žessar gjörsamlega ósamanburšarhęfu tölur žriggja opinberra ašila, žį er nišurstašan skżr. Bókfęršar kröfur fjįrmįlafyrirtękja į fyrirtękin ķ landinu eru vel innan viš 2.000 ma.kr. Bókfęršar kröfur nżju bankanna žriggja stóšu um sķšustu įramót ķ vel innan viš 950 ma.kr. Hvernig stendurį žvķ aš hagsmunasamtök fyrirtękja lįta žaš višgangast aš žessir 950 ma. eru innheimtir eins og žeir séu 2.000 - 2.500 ma.kr. hęrri tala? Er žaš eitthvaš lögmįl, aš nżju bankarnir eigi aš taka yfir alla lķfvęnlega starfsemi ķ landinu, žegar gömlu hrunbankarnir afskrifušu skuldir fyrirtękja um 60-70% įšur en žęr voru fęršar yfir til nżju bankanna? Eru atvinnurekendur svo linir aš žeir lįta nżju bankanna vaša yfir sig į skķtugum skónum meš kröfur sem gömlu bankarnir afskrifušu? Höfum eitt alveg į hreinu: Nżju bankarnir hafa nįnast ekki "afskrifaš" neitt annaš en žaš sem var žegar afskrifaš ķ hrunbönkunum. Samkvęmt įrsreikningum žeirra voru śtlįn til višskiptavina 1.559,4 ma.kr. Samkvęmt žessum sömu įrsreikningum voru afskriftir 47,9 ma.kr. įriš 2010 og 44,4 ma.kr. įriš 2009 eša alls 92,3 ma.kr., ekki 481 ma.kr. eins og Įrni Pįll segir ķ sķnu svari til Gunnars Braga. Eigum viš žį aš trśa žvķ aš mismunurinn hafi ekki veriš fęršur til bókar ķ įrsreikningum eša eru žessar tölur bara blekking?

Kannski sętta fyrirtękjaeigendur sig viš vinnubrögš nżju bankanna! Kannski lķta žeir sem svo į mįlin aš žeir eigi ekki annaš skiliš en aš leggja bönkunum til eignir og hagnaš nęstu įrin! Ég hef a.m.k. ekki séš neina įberandi andstöšu fyrirtękja viš innheimtuašgeršir bankanna. Hver sem įstęšan er, žį er hśn hvorki aš gera fyrirtękjunum gott né heimilunum.

|

25 žśsund į vanskilaskrį |

| Tilkynna um óvišeigandi tengingu viš frétt | |

Heimsóknir

Flettingar

- Ķ dag (7.10.): 21

- Sl. sólarhring: 36

- Sl. viku: 100

- Frį upphafi: 1682278

Annaš

- Innlit ķ dag: 20

- Innlit sl. viku: 97

- Gestir ķ dag: 20

- IP-tölur ķ dag: 20

Uppfęrt į 3 mķn. fresti.

Skżringar

Eldri fęrslur

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

Tenglar

Upplżsingaöryggi og persónuvernd

- Betri ákvörðun ráðgjafarþjónusta Marinós G. Njálssonar

- CISA, CISM, COBIT, Val IT

- Staðlaráð Íslands

- Heimasíða Persónuverndar

Hagsmunabarįtta

- Hagsmunasamtök heimilanna

- Hugmyndir að úrræðum fyrir almenning

- Færa þarf höfuðstól lánanna niður

- Fólk þarf leið út úr fjárhagsvandanum

- Innlegg í naflaskoðun og endurreisn

- Er raunhæft að afnema verðtrygginguna eða setja henni skorður?

- Aðgerðaráætlun fyrir Ísland

- Hinn almenni borgari á að blæða

- Leið ríkisstjórnarinnar er röng

- Innantómar aðgerðir til stuðnings heimilunum

- Tillögur talsmanns neytenda

- Á hverju munu Íslendingar lifa?

- Verðbólga sem hefði geta orðið

- Aðgerða þörf strax - Tillaga að aðgerðahópum

- Mikilvægast að varðveita störfin

- Hvar setjum við varnarlínuna?

- 385 milljarða til bankanna og reikningurinn til heimilanna

- 2009 gengið í garð, ár endurreisnar, en hvernig endurreisn viljum við?

- Jöklabréf, erlend lán og vaxtaskiptasamningar

Fęrsluflokkar

- Áhættustjórnun

- Bloggar

- Dægurmál

- Efnahagsmál

- Endurreisn

- Ferðalög

- Ferðaþjónusta

- Heimspeki

- HRUNIÐ

- Icesave

- Íbúðalánasjóður

- Íþróttir

- Lánamál

- Leiðsögn

- Lífeyrissjóðir

- Lífspeki

- Menning og listir

- Menntun og skóli

- Neytendavernd

- Persónuvernd

- Skuldamál heimilanna

- Snjóhengjur

- Stjórnmál og samfélag

- Trúmál og siðferði

- Tölvur og tækni

- Umhverfismál

- Upplýsingaöryggi

- Utanríkismál/alþjóðamál

- Viðskipti og fjármál

- Vinir og fjölskylda

- Vísindi og fræði

Athugasemdir

Góš samantekt. Hins vegar er hęgt aš nį meiri įrangri meš žvķ aš tala viš steypuvegg en einhvern śr rķkisstjórn - hśn er alveg lokuš fyrir raunveruleikanum.

Sumarliši Einar Dašason, 31.5.2011 kl. 22:48

Takk fyrir ķtarlega skżrslu.

Žessi segir meira į rétt um A4 sķšu en tęplega 90 sķšna söuglegt skįldverk Fjįlgmįlarįšherra um bankana.

Skuldastaša fyrirtękjanna er mun minni en rķkisbįknsins žar sem aš žau hafa hagrętt ķ rekstri, frestaš nżfjįrfestingu, sagt upp fólki, dregiš saman seglin og eru nś aš rķsa upp.

Žetta er žaš sem sagt var um ķslenska rķkiš strax eftir fall.... en ķ staš žess aš skera nišur héldu "nż" öfl įfram aš belgja śt kerfiš mešan belgt var enn meira ķ įrįšursvélina sem er į viš žaš sem geršist best hjį 3.ja rķkinu.

Eins og Sumarliši segir hér aš ofan aš žį er vonlaust aš nį sambandi žar sem aš Helferšarstjórnin er eins og eldfjall. Žaš skiptir engu mįli um hversu miklar hörmungar verša.... ekki er hęgt aš fį žau til aš hętta.

Óskar Gušmundsson, 31.5.2011 kl. 23:40

Eitt vantar ķ tölu SĶ.

Gjaldžrotum einstaklinga hefur fękkaš žar sem aš žaš kostar um 500ž. aš keyra ķ gegn gjaldžrot.

Ef Įrni Pįll kemur sķnu ķ gegn žarftu aš fara ķ greišslumat fyrir gjaldžrot.

Žaš sem vantar aš skoša er mešaltal skulda į einstakling m.v. framfęrslu og bindingu lausfjįr ķ eignum (nś lofti) milli žess sem var og žess sem er en žar spilar kaupmįtturinn grķšarstórt hlutverk.

Óskar Gušmundsson, 31.5.2011 kl. 23:46

sęll , og takk fyrir žessa skżrslu, žś nefnir nokkra žingmenn žarna..... af hverju įttu svona erfitt meš aš nefna SDigmund Davķš, kom hann ekki meš break through tillögu um 20% af öllum skuldum..... nefndi hann ekki Wyman og Deloitte skżrsluna daginn fyrir kosningar ķ fyrirspurn til Steingrķms ķ sjónvarpssal, sagši hann ekki aš rķkiš žyrfti ekki aš ausa jafn miklum peningum ķ bankana nżju ef viš héldum rétt į spilunum gagnvart stęrš og kröfuhafa? hvaš hefur hann svo sagt allan tķmann ķ Icesave??? einfaldlega langbesti žingmašurinn į žessu kjörtķmabili so far

siguróli kristjįnsson (IP-tala skrįš) 1.6.2011 kl. 08:32

Sešlabankinn hefur sjįlfur lżst žvķ yfir aš ekkert sé aš marka samanteknar hagtölur vegna įhrifanna af žrotabśum gömlu bankanna og žeirra skuldbindinga sem žar į eftir aš afskrifa. Upplżsingar žašan veršur aš skoša ķ žessu ljósi. Svo mį velta žvķ fyrir sér hvort einhver hafi hagsmuni af aš flękja og gera žetta óljóst, til žess aš dylja hver raunveruleg staša er.

Gušmundur Įsgeirsson, 1.6.2011 kl. 10:49

Ķ morgun fór fram utandagskrįrumręša žar sem Steingrķmur gerši grein fyrir skżrslunni um endurreisn bankanna. Žar kom fram enn eitt talnasettiš um yfirfęrsluveršmętiš.

http://www.mbl.is/frettir/innlent/2011/06/01/threkvirki_vid_endurreisn_banka/

Sagši Steingrķmur aš upphaflegt mat į veršmęti yfirfęrslunnar hafi veriš 2.886 milljaršar króna. Veršmat Deloitte hefši svo veriš į bilinu 1.880 til 2.200 milljaršar króna. „Žaš sem samiš var um aš lokum voru 1.760 milljaršar, sem svarar um 56% af fyrra eignamati og hugmyndir um verš eignanna viršast žvķ hafa veriš hęrri į sķšari hluta įrs 2008 en samiš var um aš lokum,"

Hér er samantekt fjįrmįlarįšneytisins į innihaldi skżrslunnar:

http://www.fjarmalaraduneyti.is/media/frettir/greinargerd.pdf

Tilvitnanir śr samantektinni:

"FME, Sešlabanki og AGS töldu įkjósanlegt fyrir fjįrmįlakerfiš aš gömlu bankarnir eignušust nżju bankana."

"Nišurstašan er žvķ mjög hagstęš fyrir rķkissjóš hvernig sem reiknaš er..."

"Višskiptabankar munu veita einstaklingum meiri afslįtt af lįnum žeirra en samiš var um viš yfirfęrsluna en aukin veršmęti fyrirtękjalįna munu bera žaš uppi."

Gušmundur Įsgeirsson, 1.6.2011 kl. 11:41

Takk Marinó fyrir framśrskarandi samantekt.

Žaš er augljóst aš bankarnir rįša öllu ķ žessu žjóšfélagi okkar og žvķ žarf aš afnema völd žeirra.

Gunnar Skśli Įrmannsson, 1.6.2011 kl. 23:29

Žaš er einföld skżring į žvķ hvers vegna gjaldžrotum fjölgar ekki į žessum ólgutķmum, kröfuhafinn žarf aš borga aš minnsta lagi 250.000 kr til aš gera skuldarann gjaldžrota og missir um leiš skuldarann śr snörunni žvķ hann getur aš öllu jöfnu risiš aftur upp eftir tvö įr įn žess aš žurfa aš hafa įhyggjur af fyrri skuldum.

En meš žvķ aš enda rukkunina ekki meš žvķ aš gera skuldarann gjaldžrota heldur skilja hann eftir ķ žvķ lausa lofti sem skiliš var eftir handa kröfuhöfum og kallast įrangurlaust fjįrnįm žį getur kröfuhafinn sparaš sér 250.000 kr og į nįnast endalausan rétt į aš rukka skuldarann nema skuldarinn hafi ręnu į žvķ og getu til aš leggja fram žessar 250.000 kr sem žarf til aš gera sjįlfan sig gjaldžrota.

Ķ umsögn minni fyrir hönd Hagsmunasamtaka heimilanna um gjaldžrotalögin žį benti ég mjög įkvešiš į žessa hęttu og vildi aš žaš yrši sami 2ja įra fyrningarfrestur į įrangurslausum fjįrnįmum og gjaldžrotum.

Ķ lok aprķl 2011 voru tęplega 25 žśsund einstaklingar į vanskila skrį og hefur sį fjöldi fariš hratt vaxandi sl. mįnuši eša um rśman žrišjung sķšan ķ mars 2009. Gjaldžrotum og įrangurslausum fjįrnįmum einstaklinga hefur einnig fjölgaš verulega. Įriš 2009 voru gjaldžrot einstaklinga112 į mešan įrangurlaus fjįrnįm voru rśmlega 3.300. Įriš 2010 voru gjaldžrot einstaklinga 139 en įrangurlaus fjįrnįm um 4.300. Sešlabankinn segir svo aš allt stefni ķ um 150 gjaldžrot einstaklinga į žessu įri į mešan žeir gera rįš fyrir aš allt aš 9.000 einstaklingar endi meš aš fį į sig įrangurslaust fjįrnįm į įrinu.

Žetta er ógnvęnleg fjölgun og sérstaklega fyrir žį sem ķ žessu lenda og mį segja aš žeir sem žó verša geršir gjaldžrota séu, eins vitlaust og žaš hljómar, betur settir en žeir sem sitja eftir meš endalausa kröfu į sér ķ įrangurlausu fjįrnįmi.

Žį mį lķka minnast į aš samkvęmt fjįrmįlatķšindum Sešlabanka Ķslands sem flestar tölur hér er fengnar śr, hafa į fyrstu žremur mįnušum žessa įrs veriš gerš 1.942 įrangurslaus fjįrnįm hjį fyrirtękjum sem er 160 % aukning frį fyrra įri og fjöldi gjaldžrota į sama tķma er 433 sem er um 67% aukning. Gögnin benda til žess aš innheimtu ljśki ķ mörgum tilvikum meš įrangurslausu fjįrnįmi, įn žess aš fyrirtęki séu tekin til gjaldžrotaskipta. SĶ segir aš hugsanlega sé žaš gert til aš foršast žann kostnaš sem skiptunum fylgir vegna žess aš žeir segja aš ķ mörgum tilvikum kemur lķtiš śt śr frekari innheimtuašgeršum en ég hef žaš frekar į tilfinningunni, eins og ég sagši įšur, aš žau skilji bęši fyrirtęki og einstaklinga eftir ķ įrangurlausu fjįrnįmi til aš geta sótt nįnast endalaust į žau ķ stašinn fyrir aš borga 250.00 og missa tangarhaldiš į öllum eftir 2 įr.

Vilhjįlmur Bjarnason Ekki fjįrfestir, 2.6.2011 kl. 12:24

Bęta viš athugasemd [Innskrįning]

Ekki er lengur hęgt aš skrifa athugasemdir viš fęrsluna, žar sem tķmamörk į athugasemdir eru lišin.