Bloggfęrslur mįnašarins, aprķl 2017

17.4.2017 | 21:50

Verštrygging - böl eša blessun?

Samžykkt žessara įkvęša, žótt ašeins sé i heimildarformi, getur ašeins vakiš tįlvonir um śrlausnir eftir ófęrum leišum og dregiš athyglina frį ašalatrišinu, aš til er ein örugg leiš til verštryggingar į sparifé, sem sé aš foršast žaš, sem veršrżrnuninni veldur, sjįlfa veršbólguna.

Umsögn bankastjóra Landsbanka Ķslands til Alžingis įriš 1966 um heimild til verštryggingar lįnsfjįr

Lög nr. 13/1979 um stjórn efnahagsmįla o.fl., almennt kölluš Ólafslög ķ höfušiš į Ólafi Jóhannessyni žįverandi forsętisrįšherra, tóku gildi 10. aprķl 1979. Meš lögunum var m.a. heimiluš verštrygging lįnsfjįr. Žar sem žetta įtti aš vera tķmabundin lausn, hefur nokkrum sinnum komiš upp sś umręša aš fella nišur įkvęši lagana um heimild til aš verštryggja lįnsfé, en žvķ hefur jafnan veriš hafnaš sem algerri fįsinnu. Ég tel žaš vera löngu tķmabęrt, a.m.k. hvaš neytendalįn varšar.

Mikil veršbólga hafši geisaš nęr allan 8. įratuginn. Mešalveršbólga frį maķ 1972 fram til setningu Ólafslaga var 34,3%. Sparifé og lķfeyrissparnašur brann upp og var žaš žvķ nįnast fįviska aš geyma pening inni į einhvers konar sparnašarreikningum. En stjórnvöld hefšu betur hlustaš į rįš bankastjóranna frį 1966, žvķ hafi menn ętlaš aš nį stjórn į veršbólgunni, žį misheppnašist žaš algjörlega.

Frį maķ 1979 til įrsloka 1983 fór veršbólgan fyrst af alvöru į flug. Nokkra mįnuši į žessu tķmabili jafngilti hękkun vķsitölu milli mįnaša um og yfir 100% įrsveršbólgu. Toppaši ķ 10,4% hękkun milli febrśar og mars 1983 sem jafngildir 229,6% įrsveršbólgu! Įrsveršbólgan fór hins vegar hęst ķ 102,8% ķ įgśst 1983. Mešalveršbólga į žessu tķmabili var 58,5%. Hélst veršbólgan óįsęttanlega hį allt fram aš Žjóšarsįttarsamningum įriš 1990., žannig aš allt tal um aš verštryggingin hafi komiš böndum į veršbólguna er žvķ eitt stórt kjaftęši. Žaš voru samningar į vinnumarkaši sem sigrušu veršbólguófreskjuna.

Lķklegast įtta fįir sig į žvķ aš sś śtfęrsla į verštryggšum lįnum, sem viš žekkjum ķ dag, ž.e. aš leggja veršbętur mįnašarlega ofan į eftirstöšvar höfušstóls, var bara heimildarįkvęši, žegar veršbólgan vęri mikil, en annars ętti aš greiša veršbętur eins og um vexti vęri aš ręša. Form verštryggingarinnar, eins og viš žekkjum hana, var sem sagt aš vera plan B, žegar illa įraši.

Mynd 1 Veršbólga fyrir og eftir Ólafslög og fram yfir Žjóšarsįttarsamninga. Rauša lķnan į sżnir žegar Ólafslög voru sett. (Heimild: Hagstofa Ķslands)

Įhrif verštryggingarinnar

Markmiš Ólafslaga var aš verja sparifé. Ekki er žó ljóst hvort žaš hefur tekist, žvķ almenningur įtti mest lķtiš sparifé, žegar hśn var sett į. Hinir raunverulegu sparifjįreigendur voru hinir efnušu. Eins og fyrr segir bjó verštrygging til veršbólguskrķmsli ķ upphafi. Žaš var ekki fyrr en verštrygging launa var afnumin, aš veršbólga fór aš lękka og raunar er ekkert sem bendir til aš verštryggingin hafi nokkur žįtt įtt ķ aš svo varš. Veršbólgan hélt įfram aš malla, žar til Žjóšarsįttarsamningarnir svo köllušu voru gerši ķ febrśar 1990, um hóflegar kjarabętur į vinnumarkaši. Žaš er žvķ mun frekar hęgt aš tengja stöšugleika viš kjarasamninga en verštrygginguna. Mitt įlit er aš verštryggingin hafi frekar neikvęš įhrif į veršbólgu, en jįkvęš, enda bżr verštryggingin til peninga, žegar veršbętur leggjast į eftirstöšvar lįnanna og ekki žarf mikinn snilling ķ hagfręši til aš žekkja tengsl aukins peningamagns viš veršbólgu.

Verštryggš lįn

Ein af afuršum Ólafslaga voru verštryggš lįn. Mikiš er deilt um kosti žeirra og ķ stašinn fyrir aš sękja rök til innlendra ašila, žį langar mig aš vitna ķ vefsķšu hjį ķsraelska hśsnęšislįnafyrirtękinu First Israeli Mortgages, žar sem fyrirtękiš er aš bera saman żmsa kosti, m.a. verštryggš lįn. Kaflinn sem fjallar um verštryggš lįn heitir The best loan for you (if you are a bank) og held ég aš žaš segi allt sem žarf aš segja.

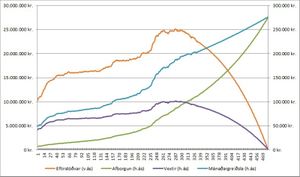

Į mešfylgjandi lķnuriti sést žróun 40 įra verštryggšs lįns tekiš ķ byrjun maķ 1988. Lįnsfjįrhęš er 10 m.kr. og žaš ber 4,9% verštryggša vexti. Fram til aprķl 2016 er notuš raunveruleg veršbólga, en 2,5% eftir žaš.

Mynd 2 Žróun 10 m.kr. verštryggšs lįns til 40 įra meš 4,9% vöxtum tekiš 1.5.1988. Sżnt meš raunveršbólgu til aprķl 2016 og 2,5% veršbólgu eftir žaš. (Śtreikningar höfundar)

Eftirstöšvar lįnsins eru byrjašar aš lękka eftir aš hafa stigiš samfellt ķ 24 įr! Lękkunin er nokkuš skörp sķšustu mįnušina, en žaš er bęši vegna žess aš veršbólgan hefur veriš undir 2,5% ķ talsvert langan tķma og aš mįnašarlegar greišslur eru oršnar grķšarlega hįar eša rķflega fjórföld upphafsgreišslan. Ķ žessu sżnidęmi stefnir lokagreišslan į 276.000 kr. mišaš viš 2,5% veršbólgu, žar sem eftir lifir lįnstķmann.

Į 40 įrum (mišaš viš forsendur śtreikninganna) verša heildargreišslur 73,9 m kr. eša rķflega 7-föld lįnsfjįrhęšin. Skiptist hśn sem hér segir: Höfušstóll 10 m.kr., veršbętur į eftirstöšvar og vexti rśmar 51 m.kr., vextir tępar 13 m.kr.

Yfirfęrum žetta nś yfir į öll verštryggš lįn heimilanna. Samkvęmt tölum Sešlabanka Ķslands stóšu eftirstöšvar žeirra ķ um 1.236 milljöršum króna žann 31.12.2015, en stóšu ķ 444 ma.kr. ķ įrlok 1999, sem žżšir hękkun um tępar 792 ma.kr. Hvaš ętli stór hluti žessara 792 ma.kr. séu veršbętur? Ég hef reiknaš žaš gróflega śt og fę aš veršbętur upp į 812 ma.kr. hafi lagst į verštryggš lįn heimilanna frį 1.1.2000 til 31.12.2015. Sem sagt öll hękkun eftirstöšva verštryggšra skulda heimilanna į 16 įra tķmabili mį rekja til veršbóta! Į žessu tķmabili greiddu heimilin gróft įętlaš 475 ma.kr. ķ afborganir (bęši af upprunalegum höfušstóli og veršbótum, leišréttingin meštalin) og lķklegast ekki undir 633 ma.kr. ķ vexti (mišaš viš 4% vexti, sem örugglega eru of lįgir). Nż lįntaka heimilanna hefur žį veriš 455 ma.kr. Ef lįnin hefšu veriš óverštryggš og sleppum vöxtunum śt śr myndinni, žį vęru eftirstöšvar lįnanna 424 ma.kr., ž.e. 20 ma.kr. lęgri upphęš, en var ķ įrslok 1999.

Nś er žetta kannski ekki alveg svona einfalt, žvķ veršbęttar eftirstöšvar lįna hafa veriš notašar viš fasteignavišskipti og žvķ hefši žurft aš taka hęrri višbótarlįn til aš fjįrmagna hśsnęšiskaup, hvort sem veršžróun hśsnęšis hefši oršiš sś sem hśn varš, en lķka žó hśn hefši oršiš mun hóflegri. Einnig hefšu vextir lįnanna oršiš hęrri. Ólķklegt er žó aš hśsnęšisskuldir heimilanna vęru eitthvaš nįlęgt žeim 1.236 ma.kr., sem verštryggš lįn stóšu ķ um sķšustu įramót. Reikna ég frekar meš į bilinu 600-800 ma.kr. Mikilvęgast af öllu vęri žó aš eftirstöšvarnar lękkušu meš hverri greišslu!

Dęmi um skašsemi verštryggingarinnar

Lķklega skašar verštryggingin mest samkeppnishęfi žjóšarinnar. Žaš er vegna žess, aš hśn żtir undir žörf launafólks fyrir launahękkanir. Žessi sjįlfvirka višbót ofan į eftirstöšvar skulda, sem verštryggingin veldur, veršur til žess aš kauphękkunin, sem kom ķ sķšasta mįnuši, er kannski horfin. Lķklegt er aš ķ óverštryggšu umhverfi, žį héldi lįnveitandi aš sér höndum meš vaxtabreytingar til aš sjį hvort um lengri tķma breytingu į veršbólgu var aš ręša eša bara stutt skot. Einnig er lķklegt aš hęgt vęri aš fį lįn meš föstum vöxtum til nokkurra įr og žį hefši stundarveršbólga engin įhrif į vaxtabyrši lįnanna. En ķ verštryggšu lįnakerfi, žį er engin miskunn, allar hreyfingar į veršlagi leggjast į eftirstöšvarnar.

Til aš skilja žessa skašsemi fyrir launagreišendur, žį vil ég sżna nęmnigreiningu į 40 įra lįninu aš ofan. Mišaš viš 2,5% veršbólgu, žį endar lokagreišslan ķ 276.000 kr. Verši mešalveršbólgan 5%, žį fer lokagreišslan af lįninu ķ 373.000 kr., en „ašeins“ 204.000 kr. vęri lįniš óverštryggt frį og meš deginum ķ dag og į sömu vöxtum. Verštryggingin er žvķ aš kosta lįntakann hįar upphęšir į mįnuši. Tökum muninn į 0% veršbólgu og 2,5%, sem gefur okkur 72.000 kr. Sį sem er aš greiša yfir 200.000 į mįnuši af lįni, er bśinn aš fullnżta persónuafslįttinn. Til aš eiga fyrir 72.000 kr. greišslu ofan į 204.000 kr. žarf hįtt ķ 120.000 kr. aukalega ķ tekjur. Svo launagreišandinn geti greitt 120.000 kr. aukalega ķ laun, žarf hann lķklegast aš auka tekjur sķnar um 6-8 falda žį upphęš, allt eftir žvķ hvaša įlagningarprósenta er notuš, žannig aš 72.000 kr. hęrri greišsla af lįni veršur allt ķ einu aš 720-960 žśs.kr. tekjužörf hjį launagreišandanum. Mišaš viš žetta er alveg ótrślegt, aš Samtök atvinnulķfsins skuli ekki berjast af fullum žunga fyrir afnįmi verštryggšra neytendalįna og aš į Ķslandi verši komiš į óverštryggšu lįnakerfi, žar sem lįntökum bjóšast hóflegir vextir.

(Žessi fęrsla var upprunalega skrifuš sem grein aš ósk Eggerts Skślasonar, žįverandi ritstjóra DV, til birtingar ķ blašinu. Įtti hśn aš birtast ķ aprķl eša maķ 2016.)

Bloggar | Breytt 18.4.2017 kl. 22:00 | Slóš | Facebook | Athugasemdir (6)

6.4.2017 | 20:56

Veršstöšugleiki Sešlabankans – fķkillinn žarf sķfellt stęrri skammt

Morgunblašiš birti mešfylgjandi grein eftir mig 29. mars. sl. Fór alveg framhjį mér aš bśiš vęri aš birta hana!

Eftir Marinó G. Njįlsson: "Er Sešlabankinn aš endurtaka sömu mistök og fyrir hrun? Aš berjast viš veršbólgu sem hefur ekkert meš viršisrżrnun gjaldmišilsins aš gera."

Veršbólgužróun og stżrivextir fyrir hrun

Undanfarin žrjś įr hefur veršbólga veriš lįg į Ķslandi ķ sögulegu samhengi. Žó ber aš nefna aš veršbólgan var einnig aš mestu lįg į įrunum 1993 og fram til įrsbyrjunar 2006, žótt hśn sveiflašist į köflum nokkuš. Žetta eru žvķ ekki alveg nżir tķmar. Svo merkilegt sem žaš nś er hélt Sešlabankinn žį, alveg eins og hann heldur nśna, aš hįir stżrivextir vęru allra meina bót. Ķ 2,9% veršbólgu ķ maķ 2004 įkvaš bankinn t.d. aš hękka vexti sķna śr 9,0% ķ 9,5%.Meš žessu var bankinn aš reyna aš draga śr hröšum śtlįnavexti frį bankakerfinu. En bankinn rak sig žį į žį stašreynd aš žegar mikil bjartsżni rķkir og hagnašarvonin er sterk eru stżrivextir mįttlaust tól til žess aš draga śr śtlįnavexti. Nišurstašan var stöšugt hękkandi veršbólga og stöšugt hękkandi stżrivextir allt žar til allt hrundi. Lįtum eina tilraun meš žessari ašferš duga og prófum eitthvaš annaš nśna.

Hvaša veršstöšugleika er veriš aš verja?

Sešlabankamönnum er tķšrętt um aš žeir séu meš peningastefnu bankans aš verja veršstöšugleikann. Ég vil spyrja: Hvaša veršstöšugleika er veriš aš verja? Ég vil nefnilega halda žvķ fram aš bankinn sé aš rśsta veršstöšugleikanum til framtķšar meš skammsżnum ašgeršum sķnum.Skipta mį veršbólgunni upp ķ fjóra žętti: innlenda eftirspurnarveršbólgu (ž.e. veršbólgu sem į sér staš vegna mikillar eftirspurnar eftir almennum vörum og žjónustu), innlenda frambošsveršbólgu (ž.e. veršbólgu uppruna vegna innlendra kostnašarhękkana į vöru og žjónustu), innflutta veršbólgu (ž.e. veršbólgu sem veršur vegna innfluttra kostnašarhękkana į vöru og žjónustu) og hśsnęšisveršbólgu. Hękkun vķsitölu neysluveršs įn hśsnęšislišarins hefur upp į sķškastiš veriš lķtil eša neikvęš. Į mešan hefur hśsnęšisveršbólgan veriš ķ hęstu hęšum.

Nś myndi mašur halda aš Sešlabankinn reyndi aš beita einhverjum rįšum til aš hemja hękkunina į hśsnęšisverši, žvķ hśn drķfur almennt veršlag upp į viš. Mįliš er hins vegar aš bankinn hefur ekki mörg śrręši, žar sem hękkunin į hśsnęšisverši er drifin įfram af skorti į hśsnęši. Žvķ hefur bankinn gripiš fegins hendi aš gengiš hefur veriš aš styrkjast, sem leitt hefur til žess aš hinir ašrir meginflokkar vķsitölunnar hafa żmist veriš ķ eša nįlęgt veršhjöšnun. Gallinn er aš į mešan hśsnęšisveršiš heldur įfram aš hękka žarf gengiš aš halda įfram aš styrkjast til aš vega į móti hśsnęšisveršbólgunni. Sešlabankinn er eins og fķkill ķ afneitun sem vill sķfellt stęrri skammt til aš halda sér stöšugum. Kaldhęšnin er aš veršbólga er, samkvęmt skilgreiningu, viršisrżrnun gjaldmišilsins, en hękkun hśsnęšisveršs er vegna skorts. Sį skortur hefur ekkert meš gjaldmišilinn aš gera.

Hvaš gerist nś žegar gengishękkunarskammturinn er oršinn of stór? Jś, gengiš hęttir aš hękka. Fķkillinn mun žvķ ekki fį žann skammt sem hann žarf til aš halda sér stöšugum og hann fer ķ frįhvarf. Sešlabankinn er aš bśa til veršóstöšugleika meš ašgeršum sķnum žvķ gengi krónunnar veršur óstöšugt til langs tķma. Spurningin er ekki hvort veršbólgan fari af staš, heldur hve mikil veršbólgan verši. Viš vitum sķšan aš žegar veršbólgan fer af staš mun fķkillinn reyna allt hvaš hann getur til aš fį gengishękkunarskammtinn sinn meš žvķ aš keyra upp vextina. Kannski bankinn žurfi aš lęra af mešferš fķkla og best sé aš fara ķ gegnum frįhvarfiš žvķ žaš er mikilvęgur hluti bataferlisins.

Ķ hverju felst afneitun Sešlabankans?

Misskilningur Sešlabankans felst ķ žvķ aš hann heldur aš hęgt sé aš hękka vexti bankans til aš slį į hśsnęšisveršbólguna. Eins og įšur segir er hękkun hśsnęšisveršs fyrst og fremst vegna skorts į hśsnęši. Sešlabankinn getur ekki aukiš framboš į hśsnęši, hvaš sem hann reynir. Žaš sem bankinn getur gert er aš hugsa upp į nżtt hvaša veršbólgu hann er aš kljįst viš meš vöxtum sķnum. Hįir vextir geta ekki aukiš framboš į hśsnęši. Žaš er frekar aš žeir dragi śr framkvęmdavilja žeirra sem vilja byggja hśsnęši, žar sem framkvęmdaašilar žurfa aš fjįrmagna framkvęmdir žar til fokheldisvottorš fęst og hęgt er aš žinglżsa langtķmalįnssamningum į eignirnar. Žį er fjįrmagnskostnašur hįtt hlutfall žess kostnašar aš byggja hśsnęši og žessum hįa fjįrmagnskostnaši velta žeir sem byggja hśsnęšiš yfir ķ veršlagiš į žvķ, alveg eins og almenn fyrirtęki velta olķuveršshękkun yfir ķ veršlag sinna vara. Ešlilegt er žvķ aš bankinn hunsi žį veršbólgu sem hękkun hśsnęšisveršs veldur (a.m.k. ķ nśverandi įstandi) og noti ašrar męlingar viš mat į veršhękkunum viš vaxtaįkvaršanir sķnar. Žar liggur beinast viš aš nota samręmda vķsitölu neysluveršs og žį fyrst og fremst vegna žess aš hana er hęgt aš nota til aš bera saman veršhękkanir į milli landa.Mér sżnist almenningur žurfa aš bśi sig undir hęrri veršbólgu į komandi mįnušum eša enn eina harša lendingu ķslensks efnahagslķfs.

Höfundur er meš verkfręšigrįšu ķ ašgeršarannsóknum frį Stanford-hįskóla.

Bloggar | Slóš | Facebook | Athugasemdir (3)

Heimsóknir

Flettingar

- Ķ dag (4.10.): 4

- Sl. sólarhring: 17

- Sl. viku: 32

- Frį upphafi: 1682207

Annaš

- Innlit ķ dag: 4

- Innlit sl. viku: 31

- Gestir ķ dag: 4

- IP-tölur ķ dag: 4

Uppfęrt į 3 mķn. fresti.

Skżringar

Eldri fęrslur

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

Tenglar

Upplżsingaöryggi og persónuvernd

- Betri ákvörðun ráðgjafarþjónusta Marinós G. Njálssonar

- CISA, CISM, COBIT, Val IT

- Staðlaráð Íslands

- Heimasíða Persónuverndar

Hagsmunabarįtta

- Hagsmunasamtök heimilanna

- Hugmyndir að úrræðum fyrir almenning

- Færa þarf höfuðstól lánanna niður

- Fólk þarf leið út úr fjárhagsvandanum

- Innlegg í naflaskoðun og endurreisn

- Er raunhæft að afnema verðtrygginguna eða setja henni skorður?

- Aðgerðaráætlun fyrir Ísland

- Hinn almenni borgari á að blæða

- Leið ríkisstjórnarinnar er röng

- Innantómar aðgerðir til stuðnings heimilunum

- Tillögur talsmanns neytenda

- Á hverju munu Íslendingar lifa?

- Verðbólga sem hefði geta orðið

- Aðgerða þörf strax - Tillaga að aðgerðahópum

- Mikilvægast að varðveita störfin

- Hvar setjum við varnarlínuna?

- 385 milljarða til bankanna og reikningurinn til heimilanna

- 2009 gengið í garð, ár endurreisnar, en hvernig endurreisn viljum við?

- Jöklabréf, erlend lán og vaxtaskiptasamningar

Fęrsluflokkar

- Áhættustjórnun

- Bloggar

- Dægurmál

- Efnahagsmál

- Endurreisn

- Ferðalög

- Ferðaþjónusta

- Heimspeki

- HRUNIÐ

- Icesave

- Íbúðalánasjóður

- Íþróttir

- Lánamál

- Leiðsögn

- Lífeyrissjóðir

- Lífspeki

- Menning og listir

- Menntun og skóli

- Neytendavernd

- Persónuvernd

- Skuldamál heimilanna

- Snjóhengjur

- Stjórnmál og samfélag

- Trúmál og siðferði

- Tölvur og tækni

- Umhverfismál

- Upplýsingaöryggi

- Utanríkismál/alþjóðamál

- Viðskipti og fjármál

- Vinir og fjölskylda

- Vísindi og fræði